С наступлением второго полугодия 2018 товарные рынки подвергаются все большему давлению. Хотя начало года было сильным, в прошлом квартале мы наблюдали появление множества сдерживающих рост факторов. По нашему мнению, реальную угрозу глобальному росту и последующему спросу на многие основные сырьевые товары несет, прежде всего, растущая вероятность торговой войны между США и многими ее ключевыми торговыми партнерами, главный из которых - Китай. Торговые войны, как правило, - проигрышная стратегия, поскольку растущие тарифы приводят к снижению объемов и роста торговли при одновременном увеличении затрат потребителей во всем мире.

Нынешняя устойчивость экономики США по сравнению с остальным миром привела к расхождениям в денежно-кредитной политике между Федеральной резервной системой и другими крупными центральными банками. Это привело к укреплению доллара, что усугубляет давление на увязшие в долгах страны с развивающейся экономикой, которым приходится прилагать больше усилий и дороже платить за финансирование, поскольку объем долларовой ликвидности в мире уменьшается.

Рост развивающихся рынков стимулирует рост спроса на многие основные товары, от промышленных металлов до электроэнергии, отсюда и важность последних событий.

Одним из исключений стала сырая нефть, которая, несмотря на недавние усилия ОПЕК и России, остается на подъеме в связи с растущей угрозой, нависшей над краткосрочными и долгосрочными поставками от ряда производителей, включая Венесуэлу, Ливию, Канаду и, не в последнюю очередь, Иран.

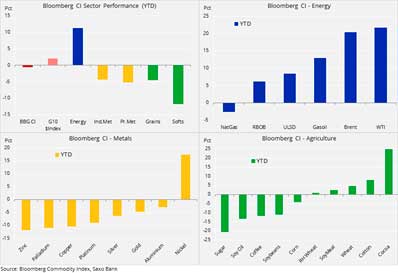

Резкий рост курса доллара к валютам как развивающихся, так и развитых рынков привел к тому, что золото уступило свой статус безопасной гавани, по крайней мере на данный момент, доллару США и государственным казначейским облигациям США. Промышленные металлы оказались под давлением из-за растущих проблем для экономических перспектив Китая, вызванных торговой войной вкупе с замедлением роста кредитования.

Резкий рост цен на все ключевые сельскохозяйственные продукты, который наблюдался в начале года, прекратился, поскольку трейдеры испугались напряженности, связанной с торговой войной, из-за чего под угрозой оказался экспорт кукурузы из США в Мексику и, не в последнюю очередь, экспорт соевых бобов в Китай. Это обстоятельство, а также неблагоприятное влияние укрепления доллара и улучшение условий роста в США вызвало впечатляющее сокращение позиций фондов по трем основным сельскохозяйственным культурам, допускающим механизированную обработку: кукурузе, пшенице и соевым бобам.

В течение прошлой недели рынки промышленных и драгоценных металлов, а также сельскохозяйственных товаров продолжали снижаться по мере того, как опасения торговой войны и отрицательная ценовая динамика продолжали стимулировать новые короткие продажи.

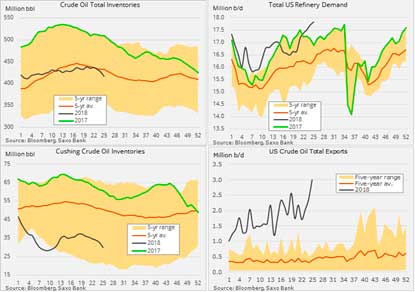

Тем не менее, нефть марки WTI взлетела до уровней, которые в последний раз наблюдались в 2014 году. Как Brent, так и WTI получили новый стимул роста, когда Вашингтон, с целью давления на Иран, потребовал от всех союзников к концу ноября сократить импорт иранской нефти до нуля. Кроме того, цены на нефть WTI поддержало крупнейшее за почти два года сокращение запасов, активный спрос на продукты нефтепереработки, а также известие о том, что из-за сбоя продолжительностью в месяц в работе канадского предприятия, добывающего нефтеносный песок, запасы в Кушинге в ближайшие недели могут еще сократиться.

Еженедельный отчет о состоянии нефтяного рынка, представляемый Управлением энергетической информации США, принес целый ряд разнообразных новостей, способствующих росту цен на нефти. Запасы сырой нефти упали почти на 10 млн. баррелей, за счет рекордных показателей экспорта в сочетании с рекордным спросом на нефтепродукты. Растущие темпы снижения запасов в Кушинге, Оклахома, откуда производятся поставки сырой нефти WTI по фьючерсным контрактам, вызвали сильный рост текущего спрэда на растущих опасениях по поводу сокращения поставок, при этом дисконт по сырой нефти марки Brent сократился почти вдвое.

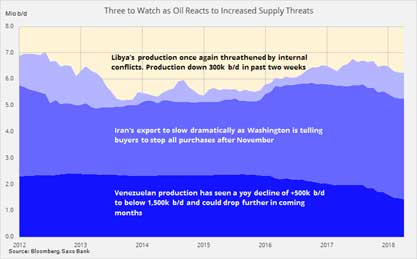

В центре внимания в ближайшие месяцы будет предложение и, возможно, его недостаточность. Несмотря на то, что каждый из трех крупнейших мировых производителей - Россия, Саудовская Аравия и США - поставил себе цель производить 11 миллионов баррелей в день, несколько производителей испытывают трудности и, возможно, их добыча еще сократится.

Ожидается, что санкции США против Ирана, вводимые с 1 ноября, вызовут резкий спад экспорта из этой страны, поскольку потребители по всему миру ищут альтернативных поставщиков, из страха перед возмездием со стороны США. В Венесуэле продолжается сокращение нефтяной отрасли, а недавние боевые действия в Ливии снова привлекли внимание к тому факту, что производство в этой стране 1 миллиона баррелей нефти в день находится под угрозой; к настоящему времени оно уже снизилось на 300 тысяч баррелей.

Повышение затрат на топливо, торговые войны и замедление роста мировой экономики могут в конечном итоге остановить ралли нефтяного рынка по мере того, как в центре внимания окажется замедление роста спроса. Когда этот сдвиг произойдет и как высоко успеют взлететь до тех пор цены на нефть, остается только гадать. Не в последнюю очередь следует рассматривать растущее политическое вмешательство, которое влияет на нефтяной рынок сегодня.

Недавно Reuters провела опрос 35 экономистов и аналитиков, и по его результатам спрогнозировала, что цена на нефть марки Brent в течение второй половины 2018 года составит в среднем 74 доллара за баррель, что несколько ниже текущей спотовой цены в 79 долларов за баррель. С технической точки зрения нефть марки Brent, скорее всего, еще раз пробьет уровень 80 долларов США за баррель и достигнет уровня сопротивления в 82 доллара.

В июне цены на золото резко пошли вниз, желтый металл изо всех сил пытался противостоять укреплению доллара и воинствующей позиции председателя ФРС Джерома Пауэлла по продолжению нормализации ставок в США. Рынок, который рос на протяжении 9 месяцев, повернул в обратную сторону, поскольку трейдеры все более раздражены тем, что золото после нескольких попыток так и не смогло пробить ключевой уровень сопротивления в 1360 долларов за унцию.

Инвесторы, которые ищут безопасную гавань, чтобы укрыться от целого ряда макроэкономических, финансовых и геополитических рисков, вместо золота выбирают для защиты своих активов доллар и государственные казначейские облигации США. В отсутствие этого предложения и с учетом повышения курса доллара, золото вело себя так же, как и все остальные рисковые активы в течение последних недель. По ухудшении технического прогноза, фонды активизировали короткие продажи золота, а чистая длинная позиция 19 июня достигла минимального уровня за два с половиной года.

Инвесторы, придерживающиеся более долгосрочных стратегий, которые часто выражали свои мнения о росте рынка золота через биржевые продукты, сократили свои суммарные запасы на 44 тонны, максимум с июля прошлого года.

Расхождения в политике центральных банков поддерживают укрепление доллара за счет увеличения разрыва в доходности в других основных валютах. Торговая напряженность и риск замедления способствовали снижению курса китайского юаня на 3,3% в течение июня. На диаграмме ниже показана мощная корреляция между юанем и золотом, и пока китайская валюта не стабилизируется, ожидания роста рынка золота выглядят ограниченными.

Золотые и полудрагоценные металлы в настоящее время нащупывают уровень поддержки, и в долгосрочной перспективе основные события, скорее всего, развернутся вокруг уровня чуть ниже 1240 долл. США за унцию, как показано на диаграмме ниже. В то же время рынок серебра поддерживал относительно стабильное соотношение с рынком золота, что свидетельствует о том, что большинство слабых длинных позиций к настоящему моменту уже закрыты.

С учетом того, с какой интенсивностью в июне распродавали золото, рынок должен будет скорректироваться до уровня выше 1270 или даже 1286 долларов за унцию, чтобы игроки начали выходить из недавно открытых коротких позиций, а новые покупатели вернулись на рынок.

Растущие риски инфляции в результате торговых войн и признаки грядущего замедления нескольких крупнейших экономик не дает нам поводов ожидать понижения цен на золото на данный момент. Хотя технически ситуация на ближайшее время непростая и могут иметь место дальнейшие убытки, мы предполагаем новый рост, как только резкое укрепление доллара остановится и/или данные начнут подтверждать изложенные нами выше взгляды на инфляцию и рост.

Подготовлено Wfin.kz