Ещё десять лет назад на казахстанском страховом рынке наличие рейтинга у страховщика считалось чуть ли не экзотикой и воспринималось как пустая трата немалых денег. Со временем и во многом благодаря отечественному регулятору рейтинги приобрели практическое применение, и теперь любая уважающая себя компания считает получение рейтинга делом для своего бизнеса крайне необходимым.

Оказывается, - эффективный инструмент

Во всём мире рейтинги служат эффективным инструментом, позволяющим инвесторам и другим участникам рынка оценивать кредитный риск, они помогают компаниям и органам власти получить доступ к капиталу. Рейтинги финансовой устойчивости страховых компаний очень важны для покупателей страховых полисов, риск-менеджеров и организаций. Они информируют участников рынка о способности страховой организации отвечать по своим обязательствам. Страховые брокеры и агенты тоже могут использовать эти рейтинги для проверки эффективности операционной деятельности и полноты раскрытия информации.

В Казахстане до недавнего времени наличие рейтинга у страховщика не давало каких-то ощутимых преимуществ внутри страны и в большей степени, как считали многие, было данью моде. За последние 2-3 года ситуация кардинально изменилась. Теперь наличие рейтинга финансовой устойчивости начинают учитывать крупные компании при организации тендеров на приобретение страховых услуг. Отношение международных компаний к рейтингованным страховщикам более доверительное. К тому же казахстанский регулятор своими требованиями к увеличению минимального капитала на сумму переданной ответственности в зависимости от рейтинга перестраховщика установил правила игры и внутри казахстанского страхового рынка (см. таблицу 1).

Если партнёр, которому страховщик желает передать в перестрахование определённый объём, не имеет рейтинга или он ниже «В» по международной шкале, или его минимальная маржа платёжеспособности менее 1,75, то у страховщика, передающего объём в перестрахование, возникает нагрузка на капитал.

Маржа платёжеспособности - такой показатель, который зависит от многих факторов и достаточно волатилен. Видимо, поэтому казахстанским страховщикам стало проще получить рейтинг и зафиксировать свою рыночную позицию как «качественной компании». Но есть и другая сторона вопроса. К примеру, если у компании рейтинг снижен до «В-», но при этом компания имеет хороший показатель по минимальной марже платёжеспособности, то «котировка» страховщика в любом случае осуществляется по рейтинговой оценке.

Таблица 1.Увеличение минимального капитала на сумму переданной ответственности в зависимости от рейтинга перестраховщика

|

Для перестраховщиков - нерезидентов РК |

Для перестраховщиков - резидентов РК |

|

|

По международной шкале |

По международной шкале |

По национальной шкале |

|

«АА» или выше - 0 % С «А+» по «А-» - 0 % С «ВВВ+» по «ВВВ-» - 0,21 % С «ВВ+» по «ВВ-» - 0,75 % С «В+» по «В-» - 3,8 % Ниже «В-» или отсутствует - 22 % |

«В» или выше - 0 % Ниже «В» или отсутствует - 0,21 % ММП* > 1,75 - 0 % ММП > 1,5 - 0,05 % ММП > 1,25 - 0,1 % ММП > 1,0 - 0,2 % ММП > 0,9 - 5 % |

«kzВВ» или выше - 0 % Ниже «kzВВ» или отсутствует- 0,21 % ММП > 1,75 - 0 % ММП > 1,5 - 0,05 % ММП > 1,25 - 0,1 % ММП > 1,0 - 0,2 % ММП > 0,9 - 5 % |

* ММП - минимальная маржа платёжеспособности.

Ничто не совершенно

Значение рейтинга как бенчмарка для установления «правил игры» на финансовом рынке нельзя недооценивать, но и опасно целиком и полностью полагаться на рейтинг как на некую панацею, которая способна решить все вопросы с кредитным качеством и финансовой надёжностью компаний.

Вплоть до финансового кризиса 2007 - 2009 годов сложившаяся практика использования кредитных рейтингов не вызывала особых нареканий. Конечно, случались отдельные скандалы типа банкротств эмитентов с наивысшим рейтингом (американской"Enron Corporation" - в2001 г., итальянской "ParmalatSpA" - в2003 г.). Первые действительно серьёзные претензии к работе рейтинговых агентств возникли после недавнего мирового финансового кризиса, начавшись с проблем в американской ипотеке subprime. Тогда американские ипотечные долги низкого качества были «упакованы» в облигации, получившие высокие рейтинги от ведущих рейтинговых агентств. Имея хорошие рейтинги, эти бумаги с успехом были распроданы по всему миру. После разрыва ценового пузыря на американском рынке недвижимости эти бумаги резко упали в цене, что и привело к первым существенным потерям. Впоследствии цепная реакция вынужденных продаж привела мировую финансовую систему к полномасштабному кризису.

До сих пор однозначного отношения к рейтинговым оценкам нет. Теоретически можно вообще отказаться от использования услуг рейтинговых агентств. На рынке акций схожую аналитическую работу без выделения в отдельный бизнес проводят аналитики банков, инвестиционных компаний и даже некоторые частные инвесторы. Но вопрос разработки новой системы, которая обеспечит массовое доверие, единую методику оценки и наглядную классификацию оценки финансового состояния компаний остаётся открытым.

«Многие считают, что внедрение рейтинговых ограничений в различные законодательные нормы - это есть результат лоббирования интересов рейтинговых агентств, - констатирует Виктор Никольский, заместитель директора направления "Финансовые институты" рейтингового агентства "Standard&Poor'sRussia/CIS". С уверенностью могу сказать, что это не так, и более того, рейтинговые агентства выступают против включения каких-либо рейтинговых ограничений в нормативные документы. Объясню- почему.

К примеру, в результате каких-либо событий мы вынуждены понизать какой-либо компании рейтинг с «А-» до. С нашей точки зрения, компания действительно стала несколько слабее, но насколько? Ответ на этот вопрос довольно сложный. Для каких-то целей рейтинг «ВВВ+» так же хорош, как и «А-». Но бывали случаи, когда в результате понижения рейтинга компании теряли часть своего бизнеса , а были и такие случаи, когда компании просто закрывались. Поэтому привязка к рейтингу - это очень опасная законодательная норма. Возможно, в случае с казахстанской практикой о таких проблемах говорить преждевременно, но с течением времени они могут стать актуальными, - считает эксперт.

С мнением эксперта согласны и казахстанские страховщики, особенно в части применения международных рейтинговых оценок при работе с перестраховочными рынками, с которыми отношения сложились исторически, например с российским и казахстанским. «Стремление казахстанских компаний к получению оценки сторонней американской компании представляет собой ситуацию, когда две компании в Казахстане, чтобы доверять друг другу, просят американскую компанию прорейтинговать их», - привел пример Ергали Бегимбетов, председатель правления АО СК «Лондон-Алматы». То же касается и российского перестраховочного рынка, с которым у казахстанских страховщиков давно были налажены деловые взаимовыгодные контакты, но в связи с наличием требований регулятора о рейтинге наивысшего качества для перестраховщика-нерезидента обе стороны вынуждены организовывать своё сотрудничество с привлечением высокорейтингового посредника.

Мало избранных

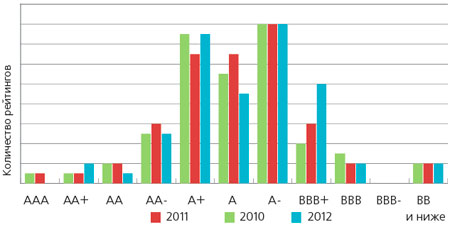

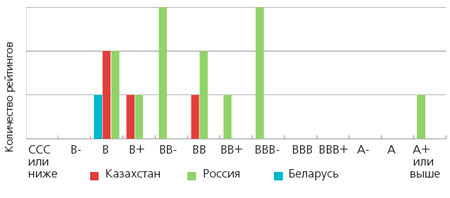

Стремление установить ориентир на высокую рейтинговую оценку для целей перестрахования вполне понятен - если уж и доверять свои риски, то только самым лучшим перестраховщикам. Но если учитывать существующую картину распределения рейтингов мировых перестраховщиков и перестраховщиков стран Таможенного союза, с которым мы вскоре будем представлять собой «единый финансовый организм» (см. график 1, график 2), то очевидно, что предпочтение отдано лишь небольшому количеству «избранных», и в основном они находятся за пределами Таможенного союза. Так ли уж необходима погоня за высокими рейтингами?

Своё мнение по вопросу о перестраховании рисков в компаниях с рейтингом «А» высказал Виктор Никольский: «Средний уровень рейтинга компаний в Казахстане (из числа тех компаний, которые мы рейтингуем) находится на уровне между«В» и «ВВ», то есть - «В+». В соответствии с казахстанским законодательством компаниям надо перестраховывать свои риски у перестраховщиков, которые на несколько порядков лучше по кредитному качеству. При этом компании с достаточно высоким рейтингом, таким как «ВВ» и «ВВВ», имеют хорошее кредитное качество, но, тем не менее, перестраховывать риски предлагается в компаниях с рейтингом «А-», и это разрыв, на наш взгляд, ничем не обоснован»,- сказал В. Никольский.

График1.Распределение рейтингов международных перестраховщиков

Данные на конец 2012 года. Кредитный рейтинг контрагента и рейтинг финансовой устойчивости страховых и перестраховочных компаний.

|

Источник: агентство "Standard&Poor's".

График 2.Распределение рейтингов страховых и перестраховочных компаний стран Таможенного союза

Данные на 14 марта 2013 г. Кредитный рейтинг контрагента и рейтинг финансовой устойчивости страховых и перестраховочных компаний.

|

Источник:агентство "Standard&Poor's".

В ногу со временем

Страсти вокруг рейтингов для целей перестрахования никак не улягутся, но и каких-то определённых шагов в этом направлении тоже пока не предвидится. Как изменится в ближайшее время ситуация, предполагать трудно, но казахстанские страховщик, не дожидаясь каких-либо нововведений, рейтинги все-таки получают, причём динамика впечатляет. Если до 1 января 2013 года прорейтинговано было 10 компаний, то уже с начала текущего года рейтинг получили четыре компании! Основной посыл вновь прорейтингованных компаний - повышение прозрачности бизнеса, расширение присутствия на перестраховочном пространстве, подтверждение качества бизнеса. И в общем-то рейтинговые оценки об этом и говорят.

9 мая 2013 года. Служба кредитных рейтингов "Standard&Poor's" присвоила долгосрочный кредитный рейтинг контрагента и рейтинг финансовой устойчивости страховой компании "В", а также рейтинг по национальной шкале "kzBB+" казахстанской страховой компании "Цесна Гарант", которая является дочерней организацией акционерного общества "Цеснабанк". Прогноз изменения рейтингов - "Стабильный".

Рейтинги СК "Цесна Гарант" отражают мнение "Standard&Poor's" о слабой конкурентной позиции компании, что обусловлено непродолжительной историей её деятельности, а также о слабых результатах операционной деятельности и финансовой гибкости. Позитивное влияние на рейтинги оказывают приемлемые показатели капитализации, адекватное качество инвестиционного портфеля и адекватные показатели ликвидности.

28 марта 2013 года. "FitchRatings" присвоило казахстанскому АО "Страховая компания "Alliance-Страхование Жизни" рейтинг финансовой устойчивости страховщика (РФУ) по международной шкале "B" и РФУ по национальной шкале "BB(kaz)".Прогноз по рейтингам - "Стабильный".

Рейтинги отражают высокую концентрацию страхового портфеля компании на аннуитетном страховании, отрицательную чистую прибыль в 2012 году и небольшую историю деятельности у компании, а также низкое кредитное качество её инвестиционного портфеля. Среди положительных факторов рейтинги принимают во внимание поддержку со стороны акционеров в размере около 1 млрд тенге, предоставленную компании в 2012 году, и как результат - приемлемый уровень капитализации.

27 марта 2013 года. "FitchRatings" присвоило казахстанской страховой компании "Альянс Полис" рейтинг финансовой устойчивости страховщика (РФУ) по международной шкале "B" и РФУ по национальной шкале "BB+(kaz)". Прогноз по рейтингам - "Стабильный".

Рейтинги отражают операционные сложности, с которыми компания сталкивалась в 2012 году, на что указывает ухудшение ключевых операционных показателей, на которых сказалось слияние с АО СК «Пана Иншуранс». Кроме того, рейтинги учитывают слабую прибыльность страховой деятельности в последние три года и низкое кредитное качество инвестиционного портфеля компании. Среди позитивных факторов рейтинги принимают во внимание хорошую капитализацию "Альянс Полиса" и мнение "Fitch" о том, что капитал останется сильным и будет абсорбировать потенциальные убытки в 2013 году.

23 февраля 2013 года."A.M.Bes Europe - Rating Services Limited" присвоила АО «Страховая компания «Виктория» ("Виктория") рейтинг финансовой устойчивости "В+" (хорошо) и кредитный рейтинг эмитента «bbb-». Прогноз по обоим рейтингам - "Стабильный".

Эти рейтинги отражают превосходный уровень капитализации, скорректированной с учётом рисков, позитивные исторические результаты андеррайтинга и обоснованные перспективные бизнес-планы. Понижающим фактором является меняющийся продуктовый портфель "Виктории", так как компания вследствие недавних изменений в регламентировании перестрахования в Казахстане развивает другие направления бизнеса.

Как говорится, «только правда, и ничего кроме правды». Как бы ни ругали рейтинги и ни говорили, что они - «зло», ничего другого пока не придумали, и нужно отметить, что, несмотря на все недостатки, - это все-таки очень необходимое «зло». Главное - правильно им пользоваться.

Таблица 2.Рейтинговые оценки казахстанских страховых компаний

|

АО СК «Альянс Полис» |

B |

Стабильный |

BB+(kaz) |

Стабильный |

|

АОКСЖ «Альянс Страхование Жизни» |

B |

Стабильный |

BB+(kaz) |

Стабильный |

|

АО СК "Цесна Гарант" |

В |

Стабильный |

BB+(kaz) |

Стабильный |

|

АО «Страховая компания «Виктория» |

В+ |

Стабильный |

|

|

|

АО СК «НОМАД Иншуранс» |

B/RW Негативный |

Стабильный |

BB+(kaz)RW Негативный |

Стабильный |

|

АО СК «AMANAT INSURANCE» |

B |

Стабильный |

BB(kaz) |

Стабильный |

|

АО СК «Kompetenz» |

B |

Стабильный |

BB(kaz) |

Стабильный |

|

АО КСЖ “HalykLife” |

B+ |

Стабильный |

|

|

|

АО СК "Коммеск Омiр" |

Ba3 |

Стабильный |

|

|

|

АО СК «СентрасИншуранс» |

В2 |

Стабильный |

|

|

|

АО СК "Казахинстрах" |

В++ |

Стабильный |

|

|

|

АO "СК "Казкоммерц-Полис" |

В+ |

Стабильный |

|

|

|

АО «Нефтяная страховая компания» |

В+ |

Позитивный |

kzBBB |

Позитивный |

|

АО «Страховая компания «Евразия» |

В++ |

Стабильный |

|

|

Журнал «Рынок страхования», Май 2013 г.