Год назад мы обсуждали стратегию развития страхового рынка, предложенную Ассоциацией страховщиков Казахстана. Постепенно в наших текущих планах мы учитываем озвученные в стратегии направления, но за последний год произошли серьёзные изменения, которые потребовали обозначения новых вызовов - как экономических, так и политических.

Казахстанский страховой рынок сегодня

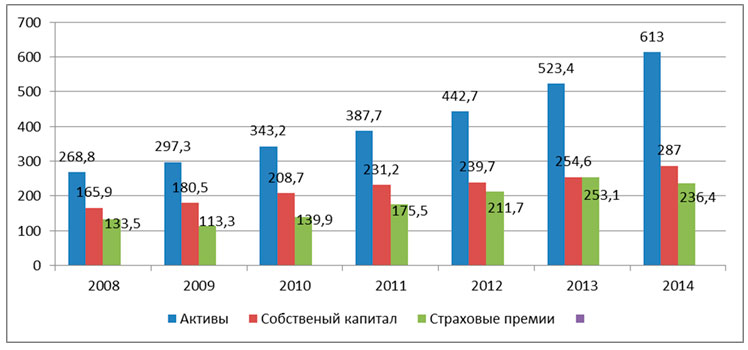

Для понимания основных экономических вызовов рассмотрим динамику роста активов и собственного капитала, а также страховых премий в период с 2008 по 2014 год (см. рис. 1). Согласно требованиям стандартов «Solvency II», которые только планируются к внедрению в Казахстане, а в европейских странах они начнут поэтапно вводиться с 2016 года, уровень собственного капитала страховой организации должен составлять 16 % от объёма собранных страховых премий. А в Казахстане собственный капитал страховщиков в 1,2 раза выше собираемых страховых премий! То есть, чтобы полноценно «работал» существующий капитал страхового рынка, объём премий может составлять 1 793 млрд тенге. А сейчас объём собранных премий за 2014 год составляет не более 15 %от обеспеченного существующим капиталом уровня.

Почему мы поднимаем вопрос избыточной капитализации казахстанского страхового рынка? Потому, что были предложения от некоторых страховых компаний и регулятора о том, что необходимо увеличивать требования к уставному капиталу и гарантийному фонду страховых организаций якобы для повышения их конкурентоспособности. Возникает закономерный вопрос - «Зачем?», если текущего уровня капитализации достаточно, чтобы рынок вырос в 6 раз

На фоне перекапитализации страхового рынка остаётся незначительной роль страхового рынка в экономике Казахстана. Основные показатели страхового сектора с 2010 по 2014 год говорят о том, что, несмотря на стабильный рост ВВП, роль страхования в экономике Республики Казахстан, как мы считаем, остаётся пока крайне низкой (см. таблицу 1) - на уровне 0,69 %. Если говорить о достижении уровня развитых стран в части доли страховых услуг в структуре

ВВП хотя бы на уровне 2-3 %, то рост премий казахстанского страхового рынка может составить 500-600 %.

Именно такие цели по достижению ёмкости страхового рынка в 2-3 % от ВВП поставил в своей Стратегии развития страхового рынка Национальный Банк Республики Казахстан и их поддерживает Ассоциация страховщиков Казахстана. Реализация таких планов возможна через введение новых законов, которые существенно увеличат объём премий, собираемых на рынке. Речь идёт об обязательном страховании недвижимости физических лиц от катастрофических событий, обязательном медицинском страховании. Рост должен быть обеспечен также и за счёт развития добровольных классов и вмененного страхования с адекватным уровнем тарифов, а также оптимизации работы уже существующих классов обязательного страхования гражданско-правовой ответственности.

График 1. Динамика основных показателей страхового рынка Республики Казахстан за 2008-2014 гг. (в млрд тенге)

Источник: Национальный Банк Республики Казахстан.

Другим настораживающим фактором, на который стоит обратить внимание, является структура доходов страховых организаций, в которой доходы от страховой деятельности составляют 81,1 %, а доходы от инвестиционной деятельности - 17,8 % (разница в 4,5 раза), и это при том, что сумма активов, которых страховщики инвестируют в 2,5 раза больше, чем страховые премии, которые они собирают.

Какие же экономические вызовы для казахстанского страхового рынка мы видим? Это: перманентная девальвация, снижение доходности инвестиционного портфеля, рост убыточности, снижение расходов на страхование в реальном секторе экономики, отток иностранного капитала из страховой отрасли, отсутствие стимулов к росту казахстанского содержания, сдерживание развития страхового рынка устаревшими регуляторными нормами.

В части политических вызовов наиболее актуальными являются: снижение суверенных рейтингов (по политическим мотивам) и ожидания отсечения перестраховочных рынков, а также интеграция финансовых рынков в рамках Евразийского экономического союза.

Экономические вызовы

Перманентная девальвация влечёт риски в части увеличения объёма страховых выплат из-за удорожания стоимости восстановления имущества (авто, недвижимость), медицинских услуг и препаратов, а также увеличения финансовых рисков по валютным займам. Несмотря на заверения Национального Банка Республики Казахстан об отсутствии предпосылок для девальвации, мы её ожидаем уже с конца прошлого года. По прогнозам множества экспертов Казахстан ожидается девальвация в коридоре от 15 до 30 %. На основе этих ожиданий большинство казахстанских страховщиков перевели резервы из тенге в валюту. Тем не менее мы не можем перевести все резервы в валюту из-за регулятивных ограничений. Поэтому в случае девальвации страховщики понесут потери на инвестиции в национальной валюте. Это проблема не только страхового рынка, это - проблема долларовой зависимости экономики в целом. Россия и Казахстан - страны с высокой нефтедолларовой зависимостью, и длительное время мы «почивали на лаврах» при высокой стоимости нефти и никто не думал о структурных изменениях в экономике. Теперь цены на нефть уже не те и кроме того, экономические санкции в адрес России сказались и на Казахстане. И теперь наши правительства работают над программой снижения долларовой зависимости и это - единственный способ минимизации последствий риска девальвации.

Снижение доходности инвестиционного портфеля - ещё один экономический вызов. Как уже было сказано, несмотря на то, что текущий уровень активов превышает уровень премий почти в 2,5 раза, доход от инвестиционной деятельности в 4,5 раза ниже дохода от страховой деятельности. То есть капитал страховщиков «лежит мертвым грузом».

Почему? Сказалась девальвация и традиционно слабый в республике рынок ценных бумаг: у нас нет доходных инструментов для инвестиций и существуют ограничения - до 50 % средств мы размещаем исключительно в депозиты банков и в государственные ценные бумаги.

Какие решения мы предлагаем? Прежде всего - развитие рынка ценных бумаг, или появление проектов с положительной реальной доходностью, где страховой рынок будет выступать в качестве институционального инвестора с возможностью приобретения ценных бумаг на первичном рынке.

Мы хотели бы также видеть расширение инструментария и пересмотр требований к инвестиционному портфелю с учётом длины обязательств. Ещё одно решение - увеличение ёмкости страхового рынка на текущем уровне капитала страховых организаций до 1,7 трлн тенге, учитывая международные требования, в соответствии с которыми капитал должен составлять 16 % от объёма собранных страховых премий.

Следующий экономически вызов - это рост убыточности. В настоящий момент уровень убыточности в среднем по рынку и по большинству классов страхования находится на приемлемом уровне, но основная проблема заключается в значительной волатильности уровня страховых выплат с явной тенденцией роста по массовым классам страхования.

Решение этой проблемы мы видим в снижении расходов страховщиков через участие в превентивных мероприятиях, в том числе и через реализацию государственно-частногопартнёрства. Многие объекты инфраструктуры, которые находятся в государственной собственности, могли бы совместно со страховщиками использоваться в целях предотвращения серьёзных убытков или минимизации их последствий. На основе государственно-частного партнёрства можно было бы развивать страховые кластеры. К примеру, в сотрудничестве со службой по чрезвычайным ситуациям можно было бы наладить совместную деятельность по эвакуации и репатриации, что сейчас не всегда успешно делает государство. Используя зарубежный опыт на основе государственно-частного партнёрства, можно развивать целые новые рынки услуг с участием страховых организаций.

Кроме превенции необходимы развитие собственной инфраструктуры - аджастеров, ассистанса, информационных ресурсов), а также демонополизация и передача в страховые организации права оказания сопутствующих услуг - оценки, печати бланочной продукции и прочих. На самом деле наше будущее - это то, в котором можно строить новые бизнесы. Сейчас мы обсуждаем проект внедрения электронного полиса, который позволит значительно упростить для страхователя процесс заключения страхового договора, а для страховщика позволит сократить расходы на оплату агентского вознаграждения, но при этом потребует серьёзного развития информационных систем.

Развитие IT-инфраструктуры должно сопровождаться внедрением и постоянной модернизацией системы «бонус-малус» и не только в обязательном страховании гражданско-правовойответственности владельцев транспортных средств, но и в других классах страхования. Это необходимо для селекции и антиселекции рисков и улучшения андеррайтинга, а также выработки стандартов практики, в том числе для эффективной борьбы с демпингом на страховом рынке. Первым шагом к решению этих задач стала договоренность о запуске Национального моторного бюро на базе АО «Фонд гарантирования страховых выплат».

Следующий экономический вызов - снижение расходов на страхование в реальном секторе экономики. Мы наблюдаем тенденцию замедления роста (+1,5 % за 2013 год) и снижения (- 3,7 % за 2014 год) объёмов добровольного имущественного страхования. Скажем так, Казахстан перманентно в кризисе с 2007 года, и с этого же момента мы наблюдаем замедление темпов роста страхового рынка, однако чётко понимаем, что есть много ёмкостей, которые можно дальше развивать.

Снижение объёмов добровольного имущественного страхования соответствует общей тенденции снижения корпоративного страхования, и правильно будет сказать, что страховщики серьёзно недорабатывают в добровольных видах. У нас не так сильно развит такой добровольный продукт, как КАСКО по сравнению с Россией и Белоруссией. Мы предлагаем также проводить оптимизацию расходов реального сектора на страхование через разработку комплексных страховых продуктов.

Помимо этого мы считаем необходимым привлечение страховых организаций в качестве операторов различных государственных программ - обязательного страхования от катастрофических рисков, обязательного имущественного страхования с целью развития перекрёстных продаж продуктов добровольного страхования. Для этого необходимо продолжать развитие автоматизированных систем учёта с целью снижения операционных рисков, себестоимости страховых продуктов и развития альтернативных каналов продаж - для снижения зависимости от агентских продаж.

Следующий экономический вызов - отток иностранного капитала из страховой отрасли. С одной стороны, - это вызов, а с другой стороны - нет, ведь большая доля рынка остаётся отечественным компаниям. Тем не менее это показательный тренд - за последние 5 лет количество страховщиков с иностранным участием сократилось с 5 до 2 и на 1 января 2015 года доля иностранного акционерного капитала составляет - 1,9 %. С казахстанского рынка ушли представители крупнейших мировых страховых брендов - «Allianz», «AIG», «Generali». Это показатель недоверия западного рынка к нашему рынку. В качестве решений предлагаем повышение инвестиционной привлекательности отрасли в части либерализации условий создания страховой организации в Республике Казахстан и установление адекватного уровня капитализации страховых организаций. К тому же необходимо повышение рентабельности страхового бизнеса через внедрение дифференцированного подхода к регулированию страховой деятельности по принципу «капитал, основанный на оценке риска».

Мы также хотим видеть повышенное внимание и усиленный надзор над страховыми организациями с высоким риском и либеральный режим надзора над страховыми организациями с низким риском. Это наши будущие дебаты, которые мы предполагаем вести с нашим регулятором. В мае планируется заседание Совета по финансовой стабильности, и мы предложим в таком формате начать обсуждение по оптимизации регуляторных норм. Почему?

Как нам кажется, в период кризиса регулятор должен «повернуться к рынку лицом». Мы считаем, что наворачивание «Жигулей» двигателем от Мерседеса нам конкурентоспособности не прибавит. Мы не сможем конкурировать с западными рынками, если станем сразу «наворачивать» на себя международные стандарты надзора. Должен быть переходный период. Какие-то требования следует ослаблять, понимая, что уровень проникновения страхования у нас один, а уровень капитализации международных рынков - совсем другой. При этом у наших страховщиков есть чёткое понимание того, что нам не нужен государственный перестраховщик, поскольку на сегодняшний день трудно представить эффективность такой организации с государственным участием и его рыночную роль. Казахстанские страховщики уже имеют достаточный опыт работы, достаточный капитал, чтобы объединить усилия для создания страховых пулов и капитализировать перестраховочный рынок консолидированным капиталом.

Следующий экономический вызов - отсутствие стимулов к росту казахстанского содержания.

С 1 января 2015 г. максимальное собственное удержание по одному риску составляет 30 % от маржи платёжеспособности. Причём это требование за последние несколько лет претерпело эволюцию со 100 до 80 %, затем - 50 % и, наконец ,- 30 %. Сейчас, когда у нас падают рейтинги и западные перестраховочные рынки дорожают, мы считаем, что собственное удержание по одному риску в пределах 30 % не способствует развитию отечественного перестраховочного рынка, увеличению казахстанского содержания в перестраховочных операциях и чаще всего вынуждает передавать риски нерезидентам без особой необходимости.

Анализ текущего состояния перестрахования говорит о том, что основными перестраховщиками за рубеж являются крупные казахстанские страховщики, которые обслуживают договоры по крупным имущественным рискам и договорам о прочих финансовых убытках, а остальной рынок производит перестрахование внутри страны или паритетно.

При этом в целях защиты интересов рынка от кумуляции рисков и увеличения казахстанского содержания необходимо стимулировать развитие непропорционального перестрахования, поскольку именно оно является эффективным инструментом системы рискменеджмента и защиты портфеля и реально повышает казахстанское содержание.

Кроме того, мы предлагаем увеличить ёмкость рынка за счёт вменённых классов страхования и направить усилия на развитие входящего перестрахования через создание пуловой перестраховочной ёмкости, организованной на основе предоставления преференций, которое позволит увеличить собственное удержание участника пула в 2-3 раза.

Последний экономический вызов, который оказывает серьёзное влияние на страховой рынок, - сдерживание развития страхового рынка устаревшими регуляторными нормами.

Опыт последних лет показывает, что наши регулятивные и нормативные требования, как правило, не направлены на увеличение ёмкости рынка и на рост его инвестиционной привлекательности. Внедрение казахстанских «ноу-хау» порой без оглядки на международную практику зачастую приводит к введению неработающих норм.

К примеру, на текущий момент все отечественные страховые компании ориентируются на уровень единого минимального гарантийного фонда, при этом не учитываются различия в линиях бизнеса, видах принимаемых рисков и распределении убытков. Вместе с тем отрасли страхования, в том числе и классы, имеют разную потребность в ликвидности, поэтому существует необходимость пересмотра лимитов, коэффициентов взвешивания и определения качества активов в зависимости от длины обязательств и распределения убытков.

Для преодоления существующих угроз предлагаем применение системного подхода к использованию международной практики, реализованной в различных юрисдикциях, а также выработку целостной системы предупреждения нарушений и анализа рисков страховых организаций. Кроме того, необходимо проведение ситуационно-тестового анализа последствий внедрения регулятивных норм на страховом рынке с участием страховых организаций. Для этого считаем необходимым усиление роли профессиональных саморегулируемых организацийс целью передачи некоторых регулятивных функций на страховой рынок. Примером может служить разработанная и одобренная страховым рынком в конце прошлого года новая система тарификации АО «Фонд гарантирования страховых выплат», которая посредством ряда коэффициентов, учитывающих риски участника системы гарантирования для системы гарантирования в целом, позволяет установить объективный финансовый вклад каждого участника в систему.

Политические вызовы

Снижение суверенных рейтингов по политическим мотивам и ожидание отсечения перестраховочных рынков

Рейтинговые оценки всё больше и больше включают политическую, а значит, субъективную составляющую на безальтернативной основе. Как сказали наши российские коллеги, общее снижение страновых рейтингов привело к удорожанию тарифов перестрахования.

В конце прошлого года Ассоциация страховщиков Казахстана предложила Национальному Банку Республики Казахстан снизить рейтинговые требования для перестраховщиков - нерезидентов из России. И буквально через неделю после принятия такого решения Российской Федерации был понижен страновой рейтинг, что практически свело к нулю эффект от наших усилий. Для того, чтобы нам выстраивать перестраховочный процесс в рамках Евразийского экономического союза, мы предлагаем разработать собственные системы и методики оценки кредитного риска страховщиков. Мы считаем, что нужны собственные рейтинговые системы, которые позволили бы нам на временной или постоянной основе уходить от снижения рейтингов.

Ещё один политический риск - интеграция финансовых рынков в рамках Евразийского экономического союза.

Как последствие интеграционных процессов прежде всего мы ожидаем потенциальное снижение традиционных объёмов страхования у локальных страховщиков - как по имущественному, так и по личному страхованию.

На самом деле - это наши страшилки. А по большому счёту внутри наших пяти государств существенная разница - в регуляторных нормах, например в степени концентрации госсобственности на рынке. Как мы будем интегрироваться, я не представляю. В наших странах у руководства совершено разное политическое видение по проникновению частного страхования. И это - серьёзная проблема.

В рамках ЕАЭС объединяются страны, у которых отсутствует страховое законодательство в привычном для Казахстана формате. Например, Киргизия - член ВТО, но у них нет обязательных видов страхования и нет ограничений для деятельности иностранных страховых организаций. Любые иностранные компании в Киргизии могут работать без лицензии. Вполне может случиться так, что американская компания зарегистрируется на рынке Киргизии, а работать придёт в Казахстан. На самом деле это вызовы нашему будущему. Ответов нет, а вопросов всё больше.

Как решение - мы видим системный анализ текущего состояния страховых рынков с целью выработки директивного подхода по выстраиванию «единых» правил игры для стран Евразийского экономического союза на взаимовыгодной основе, а также выстраивание взаимодействия инфраструктуры страховых рынков с целью организации единого информационного пространства и единого страхового рынка.

В итоге я хотел сказать, что кризис способствовал скорейшей выработке согласованных подходов в развитии страховой отрасли между участниками страхового рынка и регуляторами, как показывает опыт Казахстана и России. Правильно выстроенные отношения между участниками страховых рынков на уровне профессиональных организаций и регуляторами позволит нам всем правильно и быстро реагировать на экономические и политические вызовы.

Следующий шаг - объединение усилий участников страховых рынков и их регуляторов для выработки совместных конструктивных действий по развитию общего рынка в условиях кризиса.

Источник: Журнал «Рынок Страхования»