Финансирование риска стихийных бедствий: "умные" решения для государственного сектора

Природные катастрофы становятся всё более частыми и тяжелыми. Более того, разрыв между экономическими и застрахованными убытками упорно остаётся большим. Особенно остро последствия катастроф ощущаются на развивающихся рынках, которые одновременно являются и серьёзно пострадавшими, и наименее подготовленными. Инструменты, с помощью которых можно сократить этот разрыв, используют инновационные решения, которые помогут странам, городам и частным лицам сохранить с трудом завоёванные достижения в области развития даже в условиях наводнений, землетрясений, неблагоприятных погодных условий и других рисков.

Риски стихийных бедствий растут

Риски стихийных бедствий растут

Экономический ущерб от стихийных бедствий заметно возрос. В 1980-х годах с учётом инфляции ущерб от природных катастроф в среднем составлял около $30 млрд в год. В 1990-х годах произошло увеличение до $104 млрд в год. За последнее десятилетие экономический ущерб вырос с учётом инфляции в год в среднем до $182 млрд.

Количество человеческих потерь одинаково поражает. Каждый год многие миллионы людей подвергаются воздействию землетрясений, засух, наводнений, ураганов и других природных явлений. Кроме того, в мире растёт доля населения, проживающая в регионах, которые считаются крайне экстремальными в части погодных условий и стихийных бедствий.

Повышенный риск главным образом возникает вследствие экономического развития и роста численности населения, высокой концентрации объектов в открытых зонах, а также всё чаще - в результате изменения климата. Впервые в истории человечества больше людей живёт в городских центрах, чем в сельской местности.

Многим городам, расположенным на побережье, грозят наводнения и штормы, в то же время жизненно важный сельскохозяйственный сектор по-прежнему подвергается воздействию погодных явлений, таких как засуха. Но страхование не поспевает. На самом деле разрыв между экономическими и застрахованными убытками упорно остаётся большим. В процентном отношении к ВВП экономические потери от природных катастроф на самом деле выросли. Одним из способов восполнения существующего пробела может стать использование страховых решений, с помощью которых правительствам можно уменьшить свои условные обязательства от природных катастроф и тем самым защитить свои бюджеты.

Структура убытков от стихийных бедствий

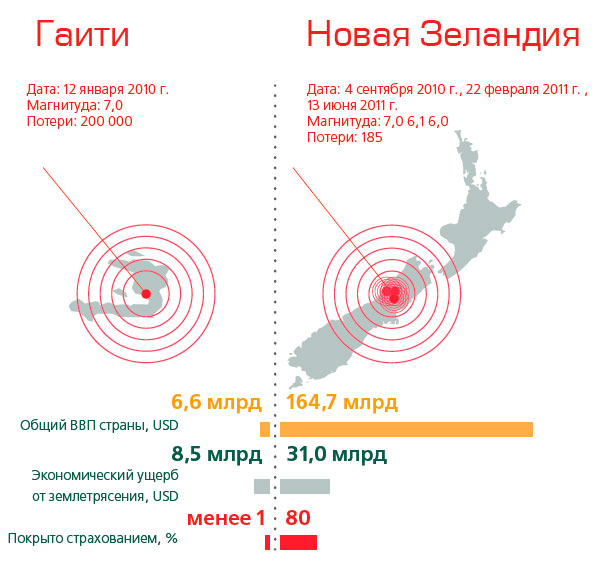

В период 2010 и 2011 годов Гаити и Новая Зеландия были подвержены мощным землетрясениям. В это период в Новой Зеландии произошли три сейсмических события в регионе Кентербери, наиболее разрушительное из которых было в феврале 2011 года. Землетрясения в этих странах произошло с магнитудой 7,0 баллов. Причём во всех случаях эпицентр располагался вблизи густонаселённого района. Экономические убытки на Гаити были как минимум на уровне $8,5 млрд, а в Новой Зеландии общий экономический ущерб всех трёх событий составил около $ 31 млрд.

В период 2010 и 2011 годов Гаити и Новая Зеландия были подвержены мощным землетрясениям. В это период в Новой Зеландии произошли три сейсмических события в регионе Кентербери, наиболее разрушительное из которых было в феврале 2011 года. Землетрясения в этих странах произошло с магнитудой 7,0 баллов. Причём во всех случаях эпицентр располагался вблизи густонаселённого района. Экономические убытки на Гаити были как минимум на уровне $8,5 млрд, а в Новой Зеландии общий экономический ущерб всех трёх событий составил около $ 31 млрд.

Значительный контраст в последствиях

Последствия катастроф в этих странах отличались очень сильно. На Гаити было более 200 000 погибших, для сравнения: в Новой Зеландии - около 185 жертв. Убытки от разрушений на Гаити было эквивалентно примерно 120 % от ВВП - колоссальный удар даже для процветающей страны, уже не говоря об очень уязвимой стране, такой как Гаити. С другой стороны, в Новой Зеландии ущерб от последствий от землетрясения оценивается на уровне 18 % от ВВП. Экономический рост в Гаити снизился с 3,5 % до минус 5,1 % в 2010 году. Кроме того, резко сократился экспорт в результате серьёзного ущерба, который был причинён аэропорту, порту, другим объектам инфраструктуры и производственной базе. Страхованием покрывалось менее 1 % потерь, Гаити была практически полностью зависима от иностранной помощи.

В Новой Зеландии землетрясения вызвали серьёзные повреждения крупных аэропортов, морских портов и магистральных дорог. Пострадали инфраструктура пищевой промышленности и производства текстиля, машины и транспортное оборудование. Также пострадали многие поставщики услуг. Несмотря на значительные потери, ресурсы были использованы для восстановления основных фондов, поэтому в результате усилий по восстановлению экономическая активность быстро восстановилась. Реконструкция, коррекция товарно-материальных запасов и значительное увеличение местных государственных расходов помогли компенсировать негативное воздействие на экономический рост. Наиболее примечательно, что 80 % прямых потерь в Новой Зеландии были покрыты и возмещены за счёт страхования.

Достижение устойчивости путём страхования

Контраст этих случаев строится на двух аспектах. Первый аспект касается того, что страны более или менее уязвимы для рисков стихийных бедствий в соответствии с их уровнем готовности и способностью абсорбировать убытки. Второй аспект менее очевиден и касается периода после катастрофы. Путём содействия инвестициям и реконструкции страхование может минимизировать негативные последствия природных катастроф на экономический рост, как в Новой Зеландии. Недостаточное страхование от катастроф, как в случае Гаити, стали драйвером спада производства в течение нескольких лет. Это согласуется с выводами исследования, проведённого в 2012 году Банком международных расчётов (БМР), который рассмотрел почти 2500 крупных природных катастроф, произошедших в период между 1960 и 2011 годами. Исследователи пришли к выводу, что в странах с высоким уровнем проникновения страхования косвенные расходы и экономический эффект от событий, связанных с природными

катастрофическими событиями, ниже и эти страны быстрее восстанавливаются после катастрофических событий, чем страны с меньшим уровнем проникновения страхования.

Рейтинговое агентство «Standard & Poor's» («S&P») также подчеркивает позитивную роль наличия страхования на случай бедствий при определении суверенного рейтинга финансовой устойчивости. Экономика с более высоким уровнем страхования восстанавливается быстрее с минимальным уровнем ущерба для ВВП, чем в случае отсутствия страхового покрытия. Для примера: в 48 странах, которые гипотетически подвержены стихийным бедствиям с возможным ущербом до 5 % от ВВП страны, «S&P» оценивает, что кредитные рейтинги были бы в среднем снижены на два или три пункта, если не было никакой страховой защиты вообще. Если 50% повреждения были бы застрахованы, то можно было бы говорить о снижении рейтинговых оценок только на один пункт.

Сравнивая последствия похожих землетрясений

Что показали землетрясенья на Гаити и в Новой Зеландии?

Что показали землетрясенья на Гаити и в Новой Зеландии?

Ключевым фактором после природной катастрофы является не тот масштаб экономических потерь в абсолютном выражении, а, скорее, влияние соотношения страхового покрытия и ВВП.

Страны являются более или менее уязвимыми для рисков стихийных бедствий в соответствии с их уровнем готовности и способностью абсорбировать убытки. Для такой неразвитой страны, как Гаити сильное землетрясение может быть колоссальным ударом, а низкий уровень проникновения страхования серьёзно сдерживает способность восстановить экономику.

Страхование может свести к минимуму негативные финансовые последствия природных катастроф и помочь странам быстрее восстановиться, как в случае Новой Зеландии. Адекватное страховое покрытие на случай катастроф с незначительным между застрахованными и экономическими потерями является ключевым фактором для финансовой устойчивости страны.

Основная нагрузка ложится на правительства

В среднем за последние 10 лет только около 30 % катастрофических рисков в США были покрыты страховкой. Это означает, что около 70 % потерь катастрофы - или $ 1,3 трлн - ложатся на плечи частных лиц, фирм и правительств

В среднем за последние 10 лет только около 30 % катастрофических рисков в США были покрыты страховкой. Это означает, что около 70 % потерь катастрофы - или $ 1,3 трлн - ложатся на плечи частных лиц, фирм и правительств

Правительства могут пострадать несколькими способами

Правительства подвергаются значительным рискам, так как они не только должны взять на себя расходы по оказанию чрезвычайной помощи и восстановлению, но также должны платить за реконструкцию коммунальной инфраструктуры. Когда отдельные лица и фирмы застрахованы на незначительную сумму, что является характерным для многих развивающихся стран, правительство будет поддерживать личные усилия по восстановлению, также обеспечивая трансфертные платежи. Закрытие финансового разрыва между застрахованными и незастрахованными потерями является жизненно важным интересом государственного сектора.

Большинство правительств изыскивают средства для оплаты восстановления только после произошедших катастрофических событий. Меры обычно включают в себя перераспределение бюджетных позиций,увеличение налогов, доступ к внутренним и международным кредитным рынкам, заимствования у финансовых учреждений или (как в Гаити) запрос международной помощи. Все эти инструменты имеют свои недостатки, и необходимо время, чтобы договориться (см.табл. на стр. 25). Перераспределение бюджетных средств даёт быстрый эффект, но доступные средства обычно невелики. Повышение налогов может повредить ослабевшей после стихийного бедствия экономике. Заимствование может иметь высокую стоимость или даже быть недоступным, особенно для страны с высокой долговой нагрузкой и низкой оценкой кредитоспособности. Кроме того, помощь часто оказывается медленно и является ненадёжной.

На основании сорокалетних исторических данных по Латинской Америке Межамериканский банк развития пришёл к выводу, что в среднем страна может ожидать международной помощи только около 8 % от прямых убытков стихийных бедствий. Наличие финансовой «подушки безопасности», напротив, помогает уменьшить нагрузку на правительства после катастрофы. Это понижает волатильность государственного бюджета и улучшает планирование для государственного сектора. Сегодня существуют различные инструменты, способные помочь закрыть финансовую брешь - инструменты, с помощью которых, например, можно компенсировать низкие урожаи, когда слишком много дождей, или низкую выработку гидроэлектроэнергии, когда дождей слишком мало. Хорошие механизмы по предотвращению последствий катастрофических событий обеспечивают уверенность, что средства будут доступны быстро и что пострадавшие стороны, от правительств до отдельных лиц смогут оправиться от потерь.

На основании сорокалетних исторических данных по Латинской Америке Межамериканский банк развития пришёл к выводу, что в среднем страна может ожидать международной помощи только около 8 % от прямых убытков стихийных бедствий. Наличие финансовой «подушки безопасности», напротив, помогает уменьшить нагрузку на правительства после катастрофы. Это понижает волатильность государственного бюджета и улучшает планирование для государственного сектора. Сегодня существуют различные инструменты, способные помочь закрыть финансовую брешь - инструменты, с помощью которых, например, можно компенсировать низкие урожаи, когда слишком много дождей, или низкую выработку гидроэлектроэнергии, когда дождей слишком мало. Хорошие механизмы по предотвращению последствий катастрофических событий обеспечивают уверенность, что средства будут доступны быстро и что пострадавшие стороны, от правительств до отдельных лиц смогут оправиться от потерь.

Разные пути преодоления разрыва в страховой защите

Меры по предупреждению и смягчению рисков должны быть первым приоритетом в борьбе со стихийными бедствиями. К примеру, этой цели служат карты рисков и всесторонние строительные нормы. Такие меры спасают жизни и защищают инфраструктуру.

Но ни одна организация или страна не может в полной мере оградить себя от экстремальных событий. Распределение катастрофических рисков и поддержание экономического роста должны быть ключевым элементом финансовой стратегии любого подверженного стихийным бедствиям - страны или региона - и в идеале должны быть частью комплексного подхода к управлению рисками (см. вставку ниже).

G20 и ОЭСР признали, что "финансовая устойчивость является важнейшим компонентом борьбы со стихийными бедствиями", поскольку непосредственное наличие необходимых средств для финансирования мер по ликвидации последствий стихийных бедствий и восстановлению критично не только для физических и юридических лиц, но и для правительств. Кроме того, страны G7 в рамках Инициативы страхования климатических рисков (G7 CRII) признают значительную роль страхования в эффективном управлении климатическими рисками. Как инструмент распределения риска страхование климатических рисков может способствовать повышению сопротивляемости к неблагоприятным последствиям экстремальных погодных явлений.

Интегрированное управление рисками: вопросы для лиц, принимающих решения

Распределение финансового риска является частью комплексного подхода управления рисками. Интегрированное управление рисками состоит из четырёх этапов: выявления и оценки рисков, снижении рисков и адаптации.

Интегрированный процесс управления рисками должен включать в себя тщательный анализ ландшафта рисков, в том числе аспектов: экологических, политических, социальной сферы и здравоохранения. Это позволяет лицам политического и государственного сектора, принимающим решения, определить приоритеты заранее и обеспечить защиту от финансовых потерь при наступлении пиковых рисков. Эти большие риски происходят не только от природных катастроф, но также и от пандемий, деятельности людей, увеличения продолжительности жизни, а также от рукотворных катастроф, таких как терроризм и кибер-риск. Комплексный подход позволяет правительствам минимизировать риски везде, где возможно, и перераспределять расходы, где это необходимо.

Лица, принимающие решения в правительствах сталкиваются с рядом важных вопросов по управлению рисками стихийных бедствий. Основные вопросы:

- Каким потенциальным катастрофическим событиям подвержены страна или регион? Как эти параметры будут затронуты изменением климата и в результате дальнейшего развития?

- В каких областях можно проводить профилактику риска бедствий, чтобы уменьшить возможные потери (например правила планирования зоны, строительные нормы и правила)?

Какая часть убытка будет покрыта страховщиками, а какая - правительством (на муниципальном, государственном и национальном уровне)? - Каковы (финансовые) ресурсы, которые могут быть доступны в случае катастрофы? Как быстро они могут быть развёрнуты? Каким будет влияние катастрофы на состояние финансового бюджета и рост ВВП?

- Какую выгоду государственный сектор может извлечь из сотрудничества с сектором личного страхования, чтобы перенести финансовые риски и помочь абсорбировать возрастающее бремя ликвидации последствий стихийных бедствий?

Сегодня существует множество видов инновационных партнёрских отношений для передачи рисков, которые могут выступать в качестве модели для других стран, которым ещё только предстоит начать разрабатывать стратегии финансирования рисков. Они варьируются от решений на макроуровне для отдельных стран, схемы пулов, которые объединяют тех, кто сталкивается с подобным риском, субнациональных решений для провинций и городов, а также схем, которые призваны сделать страховку доступной напрямую физическим лицам.

Мексика, например, является пионером макро решений по передаче риска. Столкнувшись с природными катастрофами от землетрясений до ураганов (не говоря уже о техногенных рисках, таких как резкие изменения цен на нефть), то Мекси- Макро ка сейчас имеет интегрированную стратегию управления рисками мирового класса.

FONDEN - фонд поддержки от стихийных бедствий федерального уровня. FONDEN работает с частным сектором, чтобы обеспечить стандартное перестраховочное покрытие на случай повреждения инфраструктуры, а также задействует рынки капитала через выпуск катастрофических бондов на сумму USD 315 млн на случай землетрясений и ураганов. В рамках FONDEN правительство оплачивает расходы по восстановлению от частых "обычных" стихийных бедствий, кроме того усиливает сотрудничество фонда с частным сектором, для того чтобы обеспечить защиту от редкого, но дорогостоящего катастрофического события.

Повышение доступности

В трёх разных частях света - Африке, Карибском бассейне и на островах Тихого океана группы стран сотрудничали, чтобы совместно передавать часть своих рисков (рисков погодных явлений стихийных бедствий) в международное перестрахование/страхование и на рынки капитала. Каждое решение основывается на так называемом параметрическом или индексном страховании (см. вставку на стр. 14) при котором в конечном результате выплаты происходят быстрее и премии дешевле, чем они могли быть бы для каждой страны при индивидуальном подходе международных рынках

Другой подход к снятию с правительств бюджетов условных обязательств, связанных со стихийными бедствиями, является продвижение решений в области страхования для домовладельцев, фермеров и других групп застрахованных.

Индивидуальные решения

Не существует единого идеального или универсального применимого решения для таких схем страхования. Каждая страна должна найти и адаптировать модель, которая наилучшим образом соответствует его возможностям, существующим на страховом рынке, аппетиту к риску, институциональной структуре и политической приемлемости. Решения варьируются от всеобъемлющего обязательного страхо

вания от стихийных бедствий, которое спонсируется правительством. Решения варьируются от всеобъемлющего обязательного страхования от стихийных бедствий, которое поддерживается правительством (например во Франции или в Испании) до добровольных страховых продуктов катастрофического страхования (как в Германии).

Турецкий катастрофический страховой пул обеспечивает страхование от катастрофических рисков около 7 млн домовладельцев и является одним из крупнейших страховых катастрофических пулов в мире. Он также служит в качестве модели для многих стран как пример сотрудничества государственного и частного секторов в рамках финансирования рисков стихийных бедствий*.

Страхование для наиболее уязвимых

Есть страховые решения, которые предусмотрены для групп очень с низким доходом. Хорошим примером может служить схема Бангладешского страхования от наводнений. Учитывая, что крупномасштабное наводнение - один из основных драйверов широко распространенной бедности в Бангладеш, больше чем 1 500 домашних хозяйств теперь стремится управлять этим риском через схему, которая использует предопределённые измерения уровня воды и продолжительности наводнения, чтобы получить компенсацию в случае наводнений. Схема была инициирована в 2013 г. международным агентством по вопросам развития Oxfam Великобритания с поддержкой со стороны «Swiss Development Cooperation» (SDC) и в сотрудничестве с «Swiss Re». Программа - первая в Бангладеш система страхования от наводнений, основанная на индексе. Ключевая особенность схемы - то, что стратегическим держателем полисов является местная неправительственная организация, работающая на деревенском уровне, основанная на сообществе отдельных домашних хозяйств и ориентирована на снижении риска бедствий. Это упрощает распределение выплат домашним хозяйствам, которые попадают в пределы критериев для получения компенсации.

Что должно быть сделано?

В качестве первоочередной задачи правительства должны обеспечить функционирование страхового рынка. Участие страхового рынка поможет поглотить большую часть убытков от бедствий, понесённых частными лицами и компаниями. Решения для финансирования превентивных мероприятий могут облегчить остающееся финансовое бремя для правительств. Финансирование в период после катастроф (такое как долговое финансирование или донорская помощь) должно быть задействовано для возмещения остаточного ущерба и только после того, когда все другие решения для распределения риска были исчерпаны.

В качестве первоочередной задачи правительства должны обеспечить функционирование страхового рынка. Участие страхового рынка поможет поглотить большую часть убытков от бедствий, понесённых частными лицами и компаниями. Решения для финансирования превентивных мероприятий могут облегчить остающееся финансовое бремя для правительств. Финансирование в период после катастроф (такое как долговое финансирование или донорская помощь) должно быть задействовано для возмещения остаточного ущерба и только после того, когда все другие решения для распределения риска были исчерпаны.

Государственный и частный секторы могут сотрудничать, чтобы финансировать риски бедствия. Такие партнёрства только существуют в теории. Реальные инновационные решения были созданы и проверены за несколько прошедших лет, именно они могут копироваться и адаптироваться к другим странам и областям.

Почему распределение суверенного риска является более умным решением, чем финансирование последствий бедствия

Потому что ни одна нация или регион не может полностью защититься от стихийных бедствий, поэтому страхование рисков катастроф должно стать центральным элементом финансовой стратегии всех стран, подверженных таким событиям. Покрытие страновых рисков такого рода, известных как распределение суверенного риска, предпочтительнее финансированию после стихийных бедствий по многим причинам. Преимущества для застрахованных правительств заключаются в следующем:

- Гарантированный доступ к средствам для восстановления, до покрытия в согласованных пределах

- Диверсификация источников финансирования, для того чтобы справиться с последствиями природных катастроф

- Быстрое принятие решений о выплатах, для примера через параметрические показатели

- Определённость при планировании бюджета (адекватные страховые премии против волатильных расходов по ликвидации катастроф)

- Беспроцентные обязательства (в отличие от долгового финансирования)

- Уменьшение условных обязательств страны до приемлемого уровня (позитивные последствия для суверенного рейтинга и курса валюты)

- Снижение необходимости отвлекать собственные средства из других проектов в пострадавшие районах

- Котировки рисков, позволяющие иметь сравнение различных мер по управлению рисками

Определения финансовых инструментов для превенции

Страховая гарантия - страховой полис, по которому производится выплата фактических экономических убытков, которые ограничены определённым пределом.

Параметрическое страхование использует измерения или смоделированные параметрические данные, чтобы определить сумму выплат. Модель выплат с наименьшим приближением отражает реальный убыток и обычно основана на физических параметрах, таких как скорость ветра, географическое местоположение, сила землетрясения или урагана.

Параметрическое страхование позволяет обеспечить быстро страховое, потому что не требуется никаких корректировок для оценки фактического ущерба после события.

В отношении решений по наводнениям основным риском является то, что выплата может быть больше или меньше, чем фактические убытки, эта проблема может быть решена путём использования паводковых следов, которые определяют те области, которые на самом деле были затоплены.

Страхование от погодных рисков является примером параметрического страхового покрытия, в результате которого осуществляется защита бизнеса или имущества страхователей от неблагоприятных погодных условий защищает покупателей от воздействия неблагоприятных погодных условий. Базовым индексом для такого продукта может быть, например, информация о метеорологических данных. Рынок страховых продуктов от погодных рисков подразделяется на стандартные и индивидуальные продукты. К примеру, стандартные продукты торгуются на Чикагской товарной бирже. Основой для таких продуктов служат изменения температуры, заморозки или осадки. Так как эти продукты стандартизированы и не покрывают полностью определённый риск, то они оставляют клиента со значительным количеством основного риска. Как раз это является причиной параллельного развития внебиржевого рынка для специализированных индивидуальных продуктов, стремящихся минимизировать основной риск.

Производные финансовые инструменты и ценные бумаги, связанные со страхованием (такие как катастрофные облигации), являются средством, благодаря которому страховые риски размещаются на рынках капитала. Эти инструменты также обычно используют индекс на основе механизмов выплат. Начиная с 1997 года, когда были выпущены первые катастрофические облигации, ценные бумаги, связанные со страхованием (ILS) были использованы для распределения широкого спектра рисков, начиная от природных катастроф до рисков страхования жизни.

Исследования компании «Swiss Re»

Источник: Журнал «Рынок Страхования»