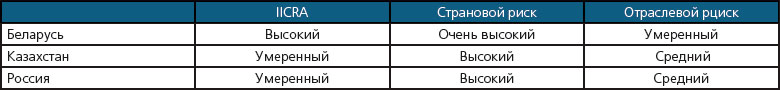

Служба кредитных рейтингов "Standard & Poor's "оценивает отраслевые и страновые риски секторов страхования иного, чем страхование жизни, стран СНГ в диапазоне от «Умеренных» для Российской Федерации и Республики Казахстан до «Высоких» - для Республики Беларусь (см. табл. 1).

Резюме

- Мы оцениваем отраслевые и страновые риски страховых секторов России и Казахстана как «Умеренные», отраслевые и страновые риски страхового сектора Беларуси - как «Высокие».

- В целом неблагоприятные макроэкономические условия, высокий политический риск и значительные риски, обусловленные слабостью финансовой системы, оказывают негативное влияние на наши оценки странового риска этих стран СНГ.

- Перспективы роста страхового рынка, адекватные барьеры для входа на рынок и низкий уровень риска, связанного со страховыми продуктами, позитивно влияют на нашу оценку отраслевого риска.

Наша оценка отраслевых и страновых рисков страхового сектора (Insurance Industry and Country Risks Asessment - IICRA) каждой из рассматриваемых стран определяется в первую очередь факторами странового риска: в случае России и Казахстана их вес в IICRA составляет 70 %, в случае Беларуси - 90 %. Уровни наших оценок страновых рисков объясняются главным образом неблагоприятными перспективами экономического роста, незрелостью политических институтов и слабостью финансовых систем этих стран.

Наши оценки отраслевых рисков определяются (в одних случаях позитивно, в других - нейтрально) уровнем риска, связанного со страховыми продуктами, барьерами для входа на рынок и перспективами роста соответствующего страхового рынка. Мы также учитываем наше мнение об институциональной системе страны: для Беларуси и России это является негативным фактором, для Казахстана - "Нейтральным".

Таблица 1. Оценки отраслевых и страновых рисков страхового сектора: Беларусь, Казахстан и Россия

При определении профиля бизнес-рисков того или иного страховщика мы учитываем оценки IICRA для тех секторов, в которых этот страховщик осуществляет свою деятельность, а также его конкурентную позицию в этих секторах. Профиль бизнес-рисков, являющийся одним из важнейших компонентов нашей методологии присвоения рейтингов, показывает уровень риска, характерного для деятельности данного страховщика и влияющего на стабильность дохода, который может быть получен от основной деятельности.

Влияние отраслевого и странового рисков на присваиваемые рейтинги зависит от степени риска. Мы оцениваем эти риски по следующей шкале: «Очень низкий», «Низкий», «Средний», «Умеренный», «Высокий» и «Очень высокий». Чем выше риск, тем больше он влияет на профиль бизнес-рисков.

Оценки отраслевых и страновых рисков отражают факторы риска, которые влияют на деятельность страховщиков и связаны либо с экономической, финансовой и правовой системами данной страны в целом, либо с конкретной страховой отраслью.

Определяя оценку странового риска, мы исходим из нашего мнения о характерных для данной страны экономическом и политическом рисках, о риске, связанном с финансовой системой, а также о платёжной культуре и уровне соблюдения принципа верховенства закона.

Наша оценка отраслевого риска складывается из оценок по пяти факторам, отражающим особенности данной страховой отрасли: прибыльность (измеряемая рентабельностью капитала), риск, связанный со страховыми продуктами, барьеры для входа на рынок, перспективы роста рынка и институциональная система.

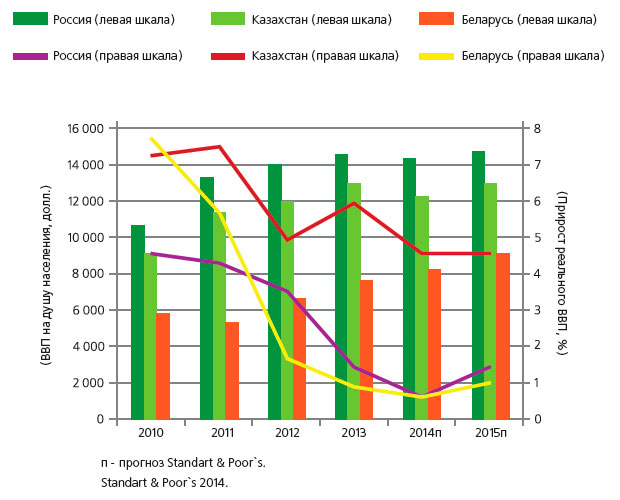

Экономический риск: прогнозируемый рост в Казахстане контрастирует с неблагоприятными перспективами экономического роста России и Беларуси

Мы ожидаем, что экономический рост России и Беларуси в 2014 г. будет очень незначительным по сравнению с показателями прошлых лет. Вместе с тем ВВП Казахстана, по нашим оценкам, вырастет в 2014 г. на 4,5 % благодаря положительной разнице между экспортом и импортом, внутреннему спросу и инвестициям (см. диаграмму 1).

В этом году мы прогнозируем очень низкий (0,5 %) рост ВВП России - при условии, что не будет дальнейшего ухудшения внешних факторов. Темпы роста экономики уже замедлились в связи с геополитической напряжённостью, обусловленной кризисом на Украине, начавшимся в марте 2014 г. К структурным факторам относятся высокий уровень восприятия коррупции, сравнительно слабое соблюдение принципа верховенства закона, чрезвычайно высокая роль государства в экономике, сложный деловой и инвестиционный климат. По имеющимся оценкам, в первом квартале 2014 г. показатели российской экономики ухудшились, однако недавняя статистика за второй квартал 2014 г. свидетельствует о признаках восстановления. Тем не менее мы полагаем, что новая волна санкций, введённых США и ЕС, так же как и ответные санкции со стороны России, будут тормозить восстановление экономики во второй половине года.

Рост экономики Беларуси в 2014 г., по нашим оценкам, замедлится в результате предполагаемого сокращения промышленного производства и экспорта. Кроме того, потенциал роста, по всей видимости, снижается из-за низкой конкурентоспособности экономики этой страны. Такой фактор, как торговые связи между Казахстаном и Беларусью, с одной стороны, и Россией - с другой, также объясняет, почему мы ожидаем замедления экономического роста рассматриваемых стран в сравнении с прошлыми периодами.

Экономики России и Казахстана продолжают зависеть от углеводородов, на долю которых приходится значительная часть их ВВП, налоговых доходов и экспорта. Ожидаемый нами уровень цен на нефть в 2014 г. составит 110 долл. за баррель и 105 долл. за баррель в 2015 г. Это позволяет надеяться, что у этих стран не будет серьёзных трудностей, обусловленных их высокой зависимостью от колебаний цен на нефть (см. статью «"Standard & Poor's" пересматривает свои допущения в отношении цен на нефть и природный газ», опубликованную 3 июня 2014 г.).

Показатель ВВП на душу населения в трёх рассматриваемых странах невысок в международном контексте, но выше, чем в сопоставимых государствах с развивающейся экономикой, например в североафриканских странах. Что касается проникновения страхования, то оно остаётся "Низким", а в структуре страхования преобладают его обязательные виды, в частности обязательное страхование автогражданской ответственности (ОСАГО).

Диаграмма 1. ВВП на душу населения и прирост реального ВВП

Политический риск: незрелость политических институтов и высокая концентрация власти

Незрелость политических институтов и высокая концентрация власти в руках одного лидера или группы лиц в России, Казахстане и Беларуси определяют нашу негативную оценку политического риска в этих странах. По нашему мнению, внутриполитическая ситуация в каждой из этих стран может отрицательно влиять на эффективность и предсказуемость политического курса, а также создавать некоторую неопределённость в отношении тенденций развития экономик в целом и страховой отрасли в частности. Наши оценки институционального управления и институциональной эффективности негативно влияют на уровни суверенных рейтингов этих стран (см. статью «Суверенные рейтинги, присвоенные" Standard & Poor’s": компоненты оценки», опубликованную 8 июля 2014 г.). В случае России необходимо также учитывать геополитический риск, который за последние месяцы резко возрос из-за эскалации напряжённости в отношениях с западными странами.

Риск, связанный с финансовой системой: высокий уровень финансовых рисков и неразвитость рынков капитала

Определяя уровень странового риска в России, Казахстане и Беларуси, мы оцениваем риски, связанные с финансовыми системами этих стран, как негативный фактор. Такая оценка основывается на высоком, с нашей точки зрения, уровне отраслевого риска в финансовой системе и на небольшой ёмкости внутренних рынков капитала. Высокий, как мы считаем, отраслевой риск в банковских системах этих стран, связан, помимо прочего, со слабостью систем регулирования и надзора. Мы полагаем, что в Беларуси и Казахстане качество банковского регулирования пока отстаёт от международных стандартов и отмечаем возможность политического вмешательства - особенно в деятельность органов надзора. Кроме того, мы считаем, что для банковских систем Казахстана и Беларуси характерна повышенная готовность к принятию рисков.

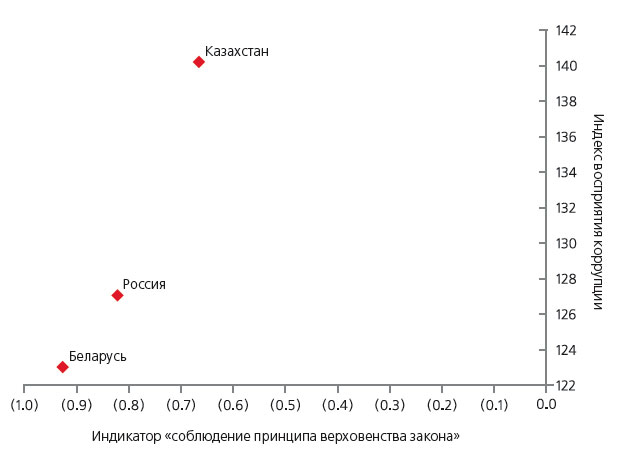

Платёжная культура и соблюдение принципа верховенства закона: неразвитая правовая инфраструктура

Определяя уровень странового риска в России, Казахстане и Беларуси, мы оцениваем уровень платёжной культуры и степень соблюдения принципа верховенства закона в каждой из этих стран как негативный фактор. При этом мы учитываем низкий уровень развития правовой инфраструктуры и неэффективность судебной системы, из-за чего результаты судебного урегулирования страховых споров могут быть непредсказуемыми. В некоторых случаях судебная система выступает на стороне клиентов, а не страховых компаний. Кроме того, наша оценка учитывает индикатор «Соблюдение принципа верховенства закона» Всемирного банка и индекс восприятия коррупции организации Transparency International, в каждом из которых рассматриваемые страны занимают довольно низкие места (см. диаграмму 2).

Диаграмма 2. Индикатор «Соблюдение принципа верховенствва закона» и индекс восприятия коррупции

Институциональная система: негативный фактор для России и Беларуси

Качество институциональной системы негативно влияет на нашу оценку уровня отраслевых рисков в страховых секторах двух из рассматриваемых стран СНГ - России и Беларуси. Кроме того, система регулирования страховой отрасли и уровень её прозрачности в России и Беларуси оцениваются нами как "Слабые".

Мы оцениваем институциональную систему, в рамках которой российские страховщики осуществляют свою деятельность, как негативный фактор. Регулированием страховой деятельности занимается Центральный банк Российской Федерации (Банк России). Банк России не проводит консолидированный анализ деятельности финансовых групп, а свои требования к минимально достаточному капиталу страховщиков продолжает устанавливать на основании директивы "Solvency I". Кроме того, в настоящее время Банк России не утверждает назначения членов исполнительного руководства страховых компаний и последние не обязаны иметь в составе своих советов директоров независимых членов.

Институциональная система Беларуси также является фактором, негативно влияющим на нашу общую оценку отраслевых и страновых рисков в этой стране. В Беларуси регулированием страховой деятельности занимается Министерство финансов этой страны. Регулирование использует достаточно строгие стандарты, однако страховщики, по нашему мнению, не имеют хорошо разработанных, основанных на современных технологиях инструментов риск-менеджмента. Кроме того, тот факт, что Министерство финансов совмещает роли регулятора и акционера белорусских государственных страховых компаний, рассматривается нами как возможный источник конфликта интересов. На долю таких компаний с государственным участием приходится приблизительно 80 % страховой премии-брутто, собираемой в этой стране.

В случае Казахстана институциональные основы деятельности страховых компаний рассматриваются нами как нейтральный фактор. Казахстан первым среди стран СНГ (в 2000 г.) ввёл строгие нормативы достаточности маржи платёжеспособности и требования к раскрытию финансовой информации страховых компаний. Национальный банк Республики Казахстан регулирует и контролирует деятельность страховщиков через свой Комитет по контролю и надзору финансового рынка и финансовых организаций. Он ежемесячно проводит мониторинг и проверку таких показателей, как минимальный размер акционерного капитала, маржа платёжеспособности, уровень диверсификации активов и объём высоколиквидных активов в инвестиционном портфеле страховщика. Кроме того, регулятор осуществляет проактивную политику в отношении установления новых стандартов корпоративного управления. Во время финансового кризиса 2008 г. страховые компании оказались устойчивее к воздействию неблагоприятных внешних факторов, чем банки.

Изменения в органах регулирования страховой деятельности России и Казахстана, происходившие в последние десять лет, создали некоторую неопределённость в отношении нормативной базы, регулирующей деятельность страховых групп, а также взаимодействия с регуляторами на ежедневной основе. Вместе с тем в Беларуси роль регулятора страховой деятельности уже более десяти лет выполняет одно ведомство - Министерство финансов этой страны.

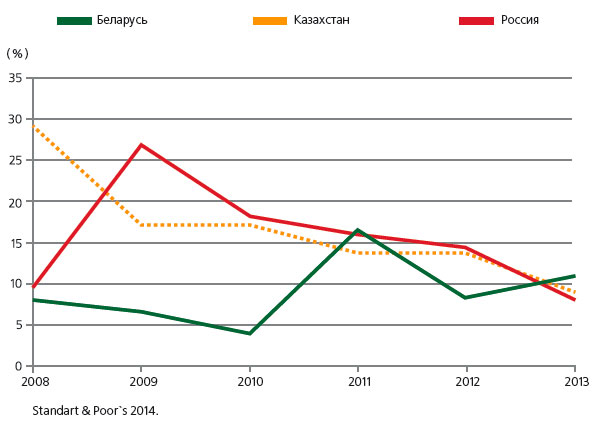

Рентабельность капитала: для России и Казахстана - нейтральный фактор, для Беларуси - негативный

В случае Казахстана и России наша оценка рентабельности капитала (return on equity - ROE) не влияет на наше мнение об уровне отраслевого риска в страховых секторах этих стран, в то время как для Беларуси она является негативным фактором. Кроме того, учитывая планы регуляторов повысить требования к капитализации страховщиков (невысокие по международным стандартам), мы ожидаем, что в ближайшие два года динамика ROE в страховых секторах всех трёх странах будет негативной. Мы оцениваем ROE на основе операционной рентабельности, уровня капитализации страховой компании, а также её склонности принимать слишком высокие риски.

Показатель ROE в российском страховом секторе, составлявший в 2007 - 2012 гг. в среднем более 20 %, в 2013 г. снизился примерно до 8 % из-за недополучения прибыли в сегменте автострахования и сохраняющегося высокого уровня аквизиционных расходов. В то же время на него положительно влияют в целом хорошие коэффициенты убытков и стабильная рентабельность инвестиций.

В страховом секторе Казахстана показатель ROE в 2013 г. составил 9 %. В предыдущие годы он снижался из-за роста страховых выплат, комиссий агентам и отчислений в резервы убытков.

ROE в страховом секторе Беларуси в 2013 г. находился на умеренном уровне (11 %), но из-за большой вероятности девальвации белорусского рубля и высокой инфляции существует угроза его снижения.

Диаграмма 3. Рентабельность капитала в страховых секторах стран СНГ

Риск, связанный со страховыми продуктами: нейтральный фактор для всех трёх стран

Наша оценка возможности того, что риски, связанные со страховыми продуктами, повысят волатильность показателей прибыльности, не влияет на наше мнение об уровне отраслевого риска в страховых секторах трёх рассматриваемых стран СНГ: они оцениваются как нейтральный фактор. По нашему мнению, риск природных катастроф присутствует в Казахстане (он оценивается как «Средний»), в то время как в России и Беларуси он невысок. В Казахстане, в районе Алматы, высока вероятность землетрясений. Правительство и регулирующие органы Казахстана осознают необходимость защиты от этого риска и уже заявили о своих планах по развитию соответствующей программы страхования. Российские компании, особенно страхующие риски автовладельцев, подвергаются угрозе убытков из-за погодных явлений. Но в России риск, связанный со страховыми продуктами, по нашему мнению, невысок в силу значительных размеров этой страны и низкого уровня проникновения страхования. Лишь немногие крупные российские страховщики имеют перестраховочную защиту от катастрофических убытков, большинство же компаний оценивает подобный риск как "Незначительный". В случае Беларуси наша благоприятная оценка риска, связанного со страховыми продуктами, объясняется тем, что эта страна практически не подвержена риску природных катастроф.

Мы оцениваем уровень непредсказуемого урегулирования страховых споров в России и Беларуси как "Средний". В случае Казахстана такая непредсказуемость, с нашей точки зрения, низка ввиду того, что регулятор устанавливает сроки урегулирования споров по обязательным видам страхования. Несмотря на одинаковую - «Среднюю» - оценку по России и Беларуси, мы считаем, что российские страховщики подвергаются этому риску в большей степени. В частности, в 2012 - 2014 гг. увеличилось количество судебных разбирательств страховых споров по ОСАГО. Мы находим некоторые решения российских судов довольно спорными и считаем, что они могут привести к увеличению средних страховых выплат по ОСАГО. Можно предположить, что тенденция к росту числа судебных разбирательств изменится на прямо противоположную во втором полугодии 2014 г. и в 2015 г. - после принятия российским Правительством поправок в Закон об ОСАГО.

Барьеры для входа на рынок: позитивный фактор только для Беларуси

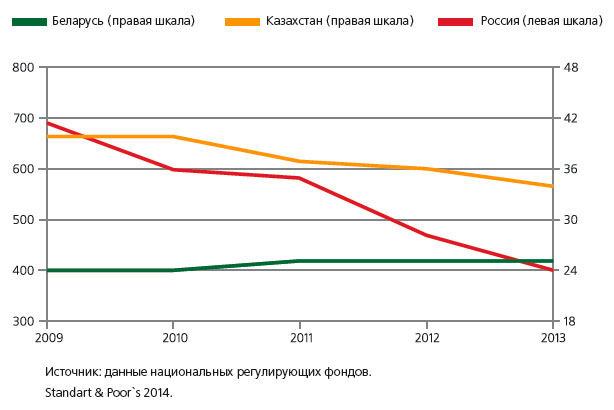

Применительно к страховому сектору Беларуси мы оцениваем отраслевые барьеры для входа на рынок для новых компаний как позитивный фактор, а в случае России и Казахстана - как нейтральный. За последние пять лет количество страховых компаний в Казахстане и Беларуси практически не менялось, в то время как в России, где регулятор отозвал лицензии уже более чем у 150 страховщиков (см. диаграмму 4), оно резко сокращается. В белорусском страховом секторе по-прежнему доминируют компании с государственным участием, и именно они имеют эксклюзивное право заниматься обязательными видами страхования и страховать риски организаций, связанных с государством. Несмотря на то, что Беларусь опережает Россию и Казахстан по количеству страховых компаний с иностранным участием, белорусские страховщики надеются на некоторую либерализацию рынка, которая открыла бы им возможности для роста. В Беларуси участие иностранных инвесторов в уставных фондах страховых компаний не должно превышать 30 %, в то время как в России и Казахстане аналогичный лимит составляет 50 %. Барьеры для операционной деятельности во всех трёх странах - "Умеренные" и в основном представляют собой ограничения, создаваемые посредством привлечения и удержания квалифицированного персонала, построения IT-систем и лимитирования доступа к каналам продаж страховых продуктов - особенно в таких крупных странах, как Россия и Казахстан. С нашей точки зрения, поддержанию операционных барьеров во всех трёх странах способствует высокая степень концентрации рынка. В Беларуси на долю 10 крупнейших игроков приходится порядка 90 % страховой премии-брутто, в Казахстане - около 70 %, в России - примерно 60 %. В Казахстане компании, аффилированные с национальными банками, контролируют примерно 40 % страхового рынка.

Диаграмма 4. Число страховых компаний в России, Казахстане и Беларуси

Перспективы роста рынка: медленный рост в России и Казахстане

Низкий уровень проникновения страхования в России (1,3 % ВВП) и Казахстане (0,6 % ВВП) свидетельствует о том, что страховые рынки этих стран имеют хороший потенциал роста. Однако ухудшение перспектив экономического роста в России и в меньшей степени в Казахстане позволяет предположить, что в ближайшие два года рост этих рынков замедлится под влиянием снижения продаж новых автомобилей, продолжающегося давления на тарифы в корпоративном страховании, а также ожидаемого сокращения объёмов новых капиталовложений, транспортных перевозок, строительства и кредитования. В Беларуси уровень проникновения страхования также останется "Низкий", к тому же мы ожидаем дальнейшего сокращения страховых премий в реальном исчислении из-за высокой в настоящее время инфляции в этой стране.

Страховщики стран СНГ, имеющие наши рейтинги

В рассматриваемых странах рейтинги "Standard & Poor's "имеют 15 страховых компаний. Прогнозы по рейтингам большинства из них - «Стабильные». У четырёх компаний прогнозы по рейтингам - «Негативные» (в случае казахстанского АО «СК "Казкоммерц-Полис"», российских ООО «Страховое общество «Помощь» и ОАО «Росгосстрах» это объясняется ухудшением профилей бизнес-рисков или финансовых рисков, а в случае ООО «Страховая компания "ВТБ Страхование"» - прогнозом «Негативный» по рейтингу материнской структуры, ОАО «Банк ВТБ»). Рейтинг российского ОСАО «Ингосстрах» 12 мая 2014 г. помещён в список CreditWatch с прогнозом "Негативный" ввиду неопределённости в отношении операционных показателей, капитализации и ликвидности этой компании.

Как мы определяем рейтинг финансовой устойчивости страховой компании

Мы используем методологию, в которой подробно излагаются элементы анализа, необходимого для определения рейтинга финансовой устойчивости того или иного страховщика (см. статью «Методология присвоения рейтингов страховым компаниям», опубликованную 7 мая 2013 г.). Мы определяем рейтинг финансовой устойчивости страховой компании с учётом таких факторов, как:

- профиль бизнеса-рисков компании, определяемый на основе оценки IICRA и нашего мнения о конкурентной позиции этой компании;

- профиль финансовых рисков компании, определяемый на основе нашей оценки её показателей капитализации и прибыльности, позиции по риску и финансовой гибкости;

- наша оценка корпоративной системы риск-менеджмента, качества менеджмента и корпоративного управления, а также результаты нашего комплексного анализа;

- результаты нашей оценки достаточности ликвидности в компании и степени подверженности суверенному риску;

- наша оценка вероятности получения компанией экстренной внешней поддержки.

Таблица 2. Рейтинги страховых компаний стран СНГ, присвоенные Службой кредитных рейтингов Standard & Poor's: компоненты

| Страна | Оценка профиля бизнес-рисков | Оценка профиля финансовых рисков | Базовый уровень рейтинга | Оценка риск-менеджмента и корпоративного управления | Комплексный анализ | SACP | Ликвидность | Суверенный риск | Поддержка | Рейтинг финансовой устойчивости страховой компании |

| Казахстан | Приемлемый | Удовлетворительный | bb+ | 0 | 0 | bb+ | 0 | 0 | 0 | BB+/Стабильный |

| Казахстан | В значительной степени чувствительный к воздействию рыночных факторов | Минимально приемлемый | b+ | -1 | 0 | b | 0 | 0 | 0 | B/Стабильный |

| Казахстан | В значительной степени чувствительный к воздействию рыночных факторов | Удовлетворительный | b+ | -1 | 0 | b | 0 | 0 | 0 | B/Стабильный |

| Казахстан | Чувствительный к воздействию рыночных факторов | Удовлетворительный | bb | -2 | 0 | b+ | 0 | 0 | 0 | B+/Негативный |

| Казахстан | Чувствительный к воздействию рыночных факторов | Минимально приемлемый | b+ | 0 | 0 | b+ | 0 | 0 | 0 | B+/Стабильный |

| Россия | Чувствительный к воздействию рыночных факторов | Минимально приемлемый | bb- | 0 | 0 | bb- | 0 | 0 | 0 | BB-/Стабильный |

| Россия | Удовлетворительный | Удовлетворительный | bbb- | 0 | 0 | bbb- | 0 | 0 | 0 | BBB-/Watch Негативный |

| Россия | Чувствительный к воздействию рыночных факторов | Минимально приемлемый | bb- | -2 | 0 | b | 0 | 0 | 0 | B/Стабильный |

| Россия | Чувствительный к воздействию рыночных факторов | Адекватный - нижний сегмент диапазона | bb+ | -1 | 0 | bb | 0 | 0 | 0 | BB/Стабильный |

| Россия | Удовлетворительный | Удовлетворительный | bbb- | 0 | 0 | bbb- | 0 | 0 | 0 | BBB-/Стабильный |

| Россия | Удовлетворительный | Минимально приемлемый | bb+ | 0 | 0 | bb+ | 0 | 0 | 0 | BB+/Стабильный |

| Россия | Чувствительный к воздействию рыночных факторов | Удовлетворительный | bb | -2 | 0 | b+ | 0 | 0 | 0 | B+/Негативный |

| Россия | Сильный | Слабый | bb- | 0 | 0 | bb- | 0 | 0 | 0 | BB-/Негативный |

| Россия | Приемлемый | Удовлетворительный | bb+ | 0 | 0 | bb+ | 0 | 0 | 1 | BBB-/Негативный |

| Россия | -- | -- | -- | -- | -- | -- | -- | -- | B+/Watch Негативный | |

| Россия | -- | -- | -- | -- | -- | -- | -- | -- | +1 | BBB-/Стабильный |

| Россия | -- | -- | -- | -- | -- | -- | -- | -- | BB-/Негативный |

*Мы не присваиваем оценки этой компании вследствие ее статуса как "ключевой" компании материнской группы. Рейтинги даны по состоянию на 19 августа 2014 г. SACP-- оценка характеристик собственной кредитоспособности.

Служба кредитных рейтингов "Standard & Poor's "

Источник: Журнал «Рынок Страхования»