Но лишь для тех водителей, которые часто нарушают правила

С 1 января 2016 года казахстанских автовладельцев ждут серьёзные изменения: оценивать размер вреда после дорожно-транспортного происшествия теперь будет не независимый оценщик, а страховая компания. Соответствующие поправки, передающие право оценивать ущерб при ДТП от оценщика к страховой организации, уже внесены в законодательство.

Оценка - без посредников

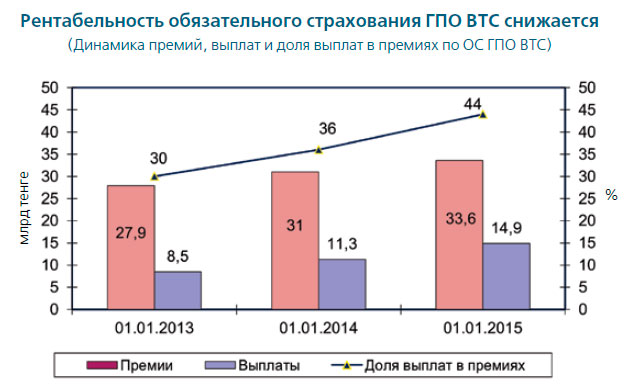

| При росте автомобилизации населения (рост количества автомашин в Республике Казахстан с 2007 по 2012 год составил 49 % и на 1 сентября 2015 года легковых автомобилей в автопарке - 4 889 928 единиц) динамика роста страховых премий по обязательному страхованию гражданско-правовой ответственности владельцев транспортных средств (ОС ГПО ВТС) ежегодно замедляется. Так, рост премий в 2012 - 2013 годах составил 10 %, в 2013 - 2014 годах - уже 7,7 % и тенденция снижения темпов роста сбора страховых премий по ОС ГПО ВТС продолжается. Кроме того, намечается значительный ежегодный рост расходов страховых компаний по страховым выплатам - на уровне не менее 24 % в год за последние 3 года. |

В Ассоциации страховщиков Казахстана (АСК) отмечают, что данный шаг решит проблему отсутствия единой оценки, когда участники рынка по-разному оценивали стоимость вреда. «Достаточно часто страховщики давали одну оценку, независимый оценщик - другую. Для обсуждения и урегулирования спора уже между страховщиком, страхователем и оценщиком в суде иногда требовалась и третья оценка. Процесс определения убытка сильно затягивался, когда разница в оценках, предоставленных разными независимыми оценщиками, составляла более 10-15 %», - рассказывает генеральный директор АСК Павел Завалко.

С новыми правилами игры срок определения вреда от ДТП сократится, что должно повысить сервисную составляющую страхового бизнеса. Кроме того, передача оценки вреда от ДТП в одни руки положит конец давно тлевшему конфликту интересов между страховыми организациями и независимыми оценщиками: когда последние считали размер ущерба, а страховые организации молча платили, часто упрекая своих визави в умышленном увеличении размера ущерба.

С другой стороны,возникает риск, что страховая компания будет внимательней считать деньги и занижать размеры страховых выплат. За последние три года ежегодный рост страховых выплат по обязательному автострахованию находится на уровне 24 %. А динамика ежегодных премий по обязательному автострахованию замедляется: рост премий в 2012 - 2013 годах составил 10 %, а в 2012 - 2014 годах - уже 7,7 % и тенденция снижения роста сбора страховых премий продолжится.

Убытки страховых компаний по обязательному автострахованию растут в большей степени из-за слабой национальной валюты и соответствующего удорожания импортных запчастей и материалов. Дорогой доллар отрицательно влияет на финансовую устойчивость страховых организаций и на их способность исполнять свои обязательства по заключенным договорам обязательного автострахования.

Новые инициативы по внедрению упрощённого порядка примирения при ДТП (Европротокола) и онлайн-продажам страховых полисов наряду с неоспоримыми удобствами для страхователей также могут стать причиной резкого роста убыточности страховщиков.

Страховой сектор, однако, исключает сценарий занижения размера ущерба. По словам управляющего директора Фонда гарантирования страховых выплат (ФГСВ) Марины Шиповаловой, Национальный Банк разрабатывает единый порядок страховых выплат. Документ жёстко регламентирует процесс оценки, что позволит избежать ситуации,когда страховые компании будут по-разному считать ущерб. Если же автовладелец будет недоволен суммой ущерба, рассчитанной страховой компанией, то у него есть возможность обжаловать её в судебном порядке.

Дополнительная мера профилактики от «жадности» страховщика - институт страхового омбудсмана, роль которого в новых условиях серьёзно меняется. Если ранее омбудсман выступал медиатором между страховыми компаниями по вопросам оценки вреда в рамках прямого урегулирования, то с нового года он будет урегулировать споры между клиентами страховых компаний и страховщиками. «Регламент работы омбудсмана даёт ему право назначать экспертизу по конкретным вопросам у независимого оценщика и проводить переговоры со страховой компанией о сумме вреда. Прежде чем идти в суд и нести судебные и иные издержки, страхователь может обратиться к омбудсману и получить консультацию относительно правильности расчёта оценки ущерба», - отмечает страховой омбусман Андрей Копов.

Тарифы - пока удерживают

Нововведения в любом случае будут иметь серьёзные последствия для страхового рынка. Страховой бизнес будет балансировать между необходимостью экономить, то есть платить меньше, и необходимостью бороться за клиента, поскольку малоплатящие компании начнут рисковать лояльностью потребителей. По сути страховые компании окажутся в положении частных пенсионных фондов, которые вкладчики оценивали по уровню инвестиционной доходности. И клиенты страховых компаний будут принимать решения о покупке страхового полиса исходя из статистики страховых выплат, и если статистика неутешительная, то, как правило, инвестор «голосует ногами».

Чтобы держать баланс между рентабельностью и клиентоориентированностью, страховой сектор начнёт бороться за снижение аварийности на дорогах. Конечно, влиять на дорожные службы и коммунальщиков им вряд ли удастся. Однако страховщики намерены добиваться пересмотра страховых тарифов с целью введения адекватного уровня оплаты страховки со стороны нарушителей правил дорожного движения.

Планируется модернизировать систему «бонус-малус», которая предполагает премирование добросовестных водителей и наказание недобросовестных. Сегодня степень наказания нарушителя, который принёс огромный убыток страховщику, одинакова с той, которую применяют для мелкого нарушителя с небольшим ущербом. По мнению страхового рынка, для стимулирования безаварийной езды следует адекватно наказывать водителей: к виновникам крупных аварий нужно применять более жёсткий коэффициент расчёта стоимости страхового полиса. «Чтобы ответственность наступала не из-за того, что водителя запугали Административным кодексом, а из-за того, что он будет считать свои деньги», - резюмирует Марина Шиповалова.

Кроме модернизирования системы «бонус-малус» страховщики говорят ещё и о необходимости изменения подходов к расчёту страхового тарифа в зависимости от региона эксплуатации транспортного средства. Например, в настоящее время коэффициент, применяемый при расчёте тарифа по автострахованию, в Алматинской области составляет - 1,78, для Алматы - 2,96. При этом областные автомашины нередко становятся виновниками ДТП на территории мегаполиса, а премия для них в 1,5 раза ниже. Убыточность обязательного автострахования в Алматы - 49 %, в зоне риска Актобе - тоже 47 %, в Караганде - 58 %, в Астане - 68 %.

«Не так страшно, когда при ДТП виноват водитель из области, а страшно, когда он является пострадавшим. В этом случае ущерб выплачивает алматинский водитель и растёт статистика по страховым выплатам в Алматы. В связи с этим Ассоциация страховщиков рекомендовала, чтобы при внедрении Европротокола были пересмотрены региональные тарифы», - говорит Марина Шиповалова.

Сегментация тарифов по качеству страхователей приведёт к росту стоимости страхового полиса для определённой категории водителей. В наступающем году повсеместного поднятия цен на обязательное автострахование не ожидается.

Фонд гарантирования страховых выплат как единственная организация в Республике Казахстан, обеспечивающая функцию гарантирования исполнения страховыми организациями своих обязательств по гарантируемым классам страхования в случае ликвидации, заинтересован в сохранении приемлемого уровня убыточности по обязательным классам страхования. «Фонд принимает участие в разработке и обсуждении инициатив с участием страхового рынка, которые направлены на снижение аквизиционных расходов страховых компаний и развитие технологий,которые этому способствуют,- поясняет Марина Шиповалова. - В частности Фонд поддерживает инициативы по ведению современных средств онлайн-продаж страховых полисов через Интернет и ведение упрощённого порядка урегулирования ДТП - Европротокола».

По мнению Марины Шиповаловой, для успешного функционирования этих проектов необходимо одновременное развитие соответствующей инфраструктуры, чтобы новые технологии и удобства для страхователей не обернулись для страховщиков ростом убыточности. «Важной составляющей новой инфраструктуры страхового рынка может и должен стать Фонд гарантирования страховых выплат, на базе которого у страховщиков появится возможность реализовать клиентоориентированный и высококачественный страховой бизнес», - отмечают в Фонде.

|

Таблица 1. Динамика показателей по ОС ГПО ВТС в разрезе регионов, 2012 - 2014 гг.в тыс. тенге

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Источник: Журнал «Рынок Страхования»