В течение определённого времени страховые компании, законодательные органы и правительства пытаются решить вопрос ценой в миллиарды долларов. Он звучит так: «Способно ли микрострахование быть одновременно жизнеспособным бизнесом и приносить пользу своим клиентам с низкими доходами?». Система микрострахования «взрослеет». В последние несколько лет этот механизм страхования, защищающий людей с низкими доходами от таких рисков, как несчастный случай, болезнь, смерть близкого человека или стихийное бедствие, развивался высокими темпами.

С точки зрения проникновения страховых услуг в экономику развитые страны служат ориентиром ещё и потому, что доля населения, использующего страхование и в целом имеющего возможность пользоваться страховыми услугами, высокая. Однако в мире существует огромное количество людей, которые не имеют доступа не только к страховым, но и к финансовым услугам.

В отличие от международных организаций, оказывающих помощь бедному населению в различных странах, важнее создать механизмы, которые позволили бы кругу людей, которые никогда бы не получили доступ к страхованию (а это в первую очередь защита здоровья, имущества), это сделать. В этих целях, и это показывает нарождающийся опыт отдельных стран, следует создавать условия для формирования новых институциональных структур микрострахования.

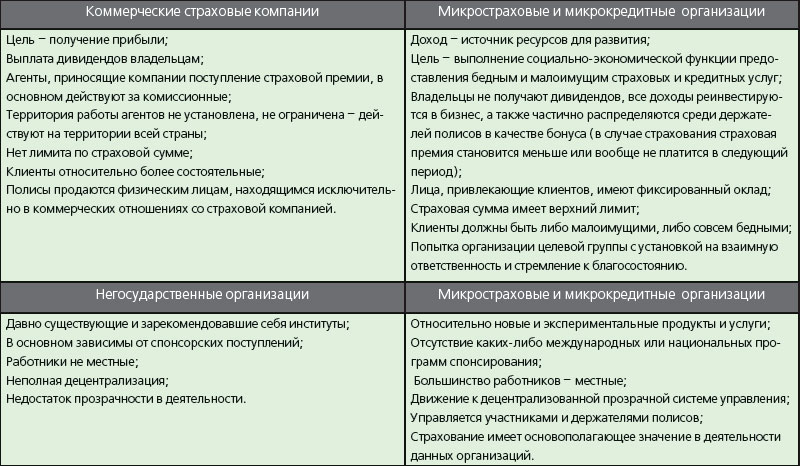

| Диаграмма. Институциональные структуры микрострахования и их место на страховом рынке |

|

Микрострахование - развивающееся явление на мировом страховом рынке. Критерии для привлекательности и ценности микростраховых продуктов (услуг) для низкодоходных групп населения заключаются в том, что страховая услуга должна быть в первую очередь простой и клиентоориентированной, что означает:

- правильный баланс страховой премии и страхового покрытия;

- простой процесс обращения за продуктом;

- простой процесс подтверждения убытков;

- предпочтение покрытия нескольких рисков наиболее полно, чем многих рисков частично;

- ограниченное число исключений из выплат;

- минимальное количество требуемых действий для получения выплаты;

- быстрый платёж.

Из перечисленного следует ключевой принцип в микростраховании - простота. Она не только даёт понимание и восприятие страховых услуг для клиентов, но и обеспечивает доверие клиентов, а также способствует развитию страховой культуры (страховой грамотности) в целом.

Место институциональных структур микрострахования на страховых рынках изображено на Приложении 6.

Можно выделить следующие основные виды институциональных структур для осуществления микростраховой деятельности:

1. Партнёрско-агентская модель;

2. Модель кредитных кооперативов и обществ взаимного страхования;

3. Модель прямых продаж;

4. Модель, основанная на комьюнити (общности или группе людей).

Партнёрско-агентская модель предполагает существование действующей страховой организации, которая в качестве канала продаж работает с микрофинансовой организацией (МФО) или иной подобной структурой, обслуживающей интересы и предоставляющей услуги низкодоходным группам населения. Страховая компания в соответствии с действующим законодательством создаёт резервы, рассчитывает размер страховой премии, осуществляет страховые выплаты и обеспечивает соответствие регуляторным требованиям. Институт, действующий в качестве агента, облегчает процесс передачи риска, ресурсов и знаний между сторонами.

Таблица. Сравнение организации институциональных структур микрокредитования и микрострахования с коммерческими страховыми компаниями и негосударственными организациями

Это привлекательная для всех участников схема взаимоотношений, поскольку:

- страховая компания получает доступ и возможность предлагать и продвигать услуги в секторе рынка, к которому она не имеет доступа;

- микрофинансовая организация получает возможность предлагать членам и клиентам лучшие услуги с меньшими рисками;

- наконец, низкодоходные группы населения получают весьма важную защиту от риска, которая иначе была бы им не доступна.

Как показывает международный опыт, в отношении микрофинансовых организаций, действующих в рамках данной модели, крайне важным является обучение персонала с целью объяснения клиентам с низкой финансовой (страховой) грамотностью страховых услуг на понятном для них языке. Данная модель имеет множество плюсов с точки зрения минимизации сложностей соблюдения регуляторных требований. Кроме того, для неё не требуется каких-либо законодательных нововведений.

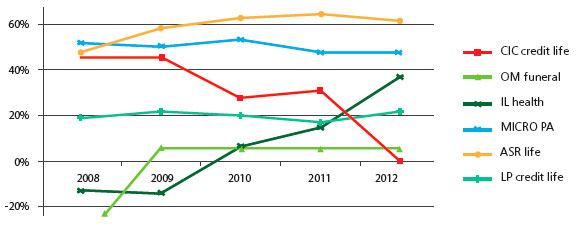

| График 1. Рост валовой прибыли от операций по микрострахованию в мире в 2008–2012 гг. |

|

Рассмотрим модель кредитных кооперативов и обществ взаимного страхования. Сберегательные или кредитные кооперативы, или кредитные союзы, по-разному называемые в различных странах, часто предлагают в качестве услуги страхование защиты кредитного риска, обычно называемое страхованием жизни кредита. Это делается в целях обеспечения того, что в случае смерти заёмщика «долг умирает вместе с ним». Таким образом, задолженность по кредиту не имеет отрицательных последствий для семьи должника и для организации, выдавшей кредит. Кредитные кооперативы в соответствии с международной практикой также предлагают накопительные программы страхования жизни, чтобы стимулировать сбережение, и некоторые предлагают страхование домашнего имущества и страхование на случай похорон, а также страхование от нетрудоспособности и личное страхование (от несчастных случаев). Указанные продукты включаются в существующие кредитные или сберегательные услуги. Многие предоставляются неформально. В большинстве стран, с точки зрения регулирования, они отнесены к услугам, которые сопутствуют соответствующим услугам основной деятельности организации, которая их предоставляет.

В дополнение к указанным микрофинансовым организациям микростраховая деятельность по данной модели осуществляется страховыми компаниями, которые представляют собой отдельные организационно-правовые структуры. В частности, членами Международной федерации кооперации и взаимного страхования, основанной в 1922 году и включающей по состоянию на 2008 год 200 членов более чем в 70 странах.

Основное отличие от партнёрско-агентской модели состоит в том, что организации данного типа владеют долей в капитале организаций, распространяющих услуги микрострахования. Примером может являться колумбийская "La Equidad", созданная более 35 лет назад и распространяющая услуги страхования через партнёрскую микрофинансовую организацию Всемирный женский форум и группу аффилированных кооперативов. Общее число клиентов, пользующихся страхованием, - более 30 тысяч.

Примером служит перуанская компания "ServiPeru", первоначально действовавшая как страховая компания, затем создавшая дочернюю брокерскую структуру для управления своим страховым портфелем. Однако для оценки распространённости данной модели осуществления микростраховой деятельности следует сказать, что в совокупности только порядка 10 % клиентов кооперативов застрахованы указанными организациями. Не во всех странах условия для развития микрострахования одинаково благоприятны.

При модели прямых продаж страховые компании используют возможность предоставления услуг низкообеспеченным страхователям через сеть агентов, которые работают на основе фиксированной заработной платы или комиссии, или и за то и за другое сразу. Ярким примером является совместное предприятие американской страховой компании "AIG" и индийской страховой компании "Tata", которое ввело новый вид распространения услуг - микроагентов. В Индии, в отличие от других стран, которые лишь поощряют это, закреплена обязанность страховых компаний иметь определённую долю бизнеса в сельской местности и предоставлять услуги определённым социальным слоям. Таким образом, чтобы отвечать требованиям, "Tata-AIG" привлекает низкообеспеченных сотрудников - женщин для создания страховых агентств.

Котирующаяся на бирже компания "Delta Life: Bangladesh", или, как её неофициально называют, «Грамин банк микрострахования», обслуживает более миллиона клиентов и является также примером применения модели прямых продаж. "Delta Life" первой придумала политику услуг, которые в индивидуальном порядке удовлетворяют потребности бедного населения в кредитах, сберегательных услугах и страховании, все в пакете услуг на дожитие (endowment package). Популярность полисов на дожитие обеспечивается за счёт того, что позволяет низкодоходному населению постепенно увеличивать свою собственность.

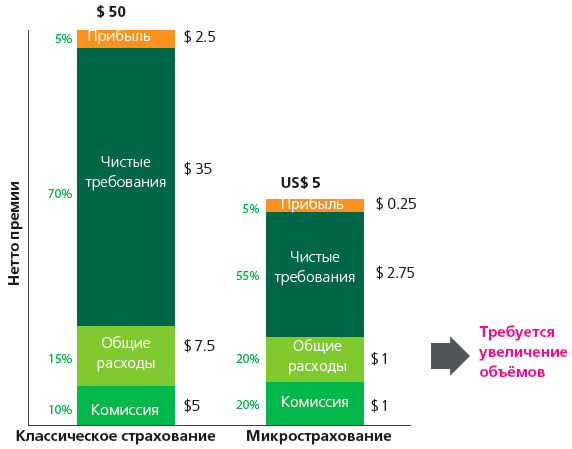

| График 2. Традиционное страхование и микрострахование: доходы, расходы и прибыль от страхования |

|

Преимуществом модели прямых продаж является то, что она решает проблемы предыдущих моделей - в отличие от партнёрско-агентской модели и модели кредитных кооперативов и обществ взаимного страхования, где страховая компания зачастую не имеет адекватного контроля за каналами продаж и распространения услуг, а также может быть и вовсе отделена от сегмента рынка. Однако данное преимущество означает увеличение издержек для продвижения и продажи услуг (тогда как другие модели основаны на уже существующей инфраструктуре, в тех моделях трансакционные издержки для страхования минимальны).

Модель, основанная на комьюнити (общности или группе людей) распространена в первую очередь в Африке, там, где большинство населения не имеет доступа к базовым медицинским услугам, для чего образуется пул для микрострахования. Держатели полисов оплачивают взносы в общий фонд и получают определённый перечень услуг взамен. Комьюнити как общность или община играет важную роль в решении о выборе формата и вида получаемых услуг, а также в управлении программой микрострахования. Существует параллельно сетевая организация, оказывающая техническую помощь, а также заключающая договоры оказания медицинских услуг с соответствующими учреждениями.

Приоритетными видами микрострахования согласно сложившейся международной практике являются личное страхование и сельскохозяйственное страхование. Именно здесь для низкодоходных групп населения возникают катастрофические для них по размеру убытки, которые критичны для нормальной жизнедеятельности.

Институциональные структуры финансового посредничества, в которые встраивается страховой бизнес, важны для понимания характера деятельности финансовых институтов как для контрагентов, для клиентов, рейтинговых агентств, но в особенности для регуляторов, которые должны понимать, какие складываются финансовые потоки и каким образом они могут влиять на финансовое состояние отдельных компаний и всей структуры в целом.

Многообразие участников мирового страхового рынка, сложность создаваемых ими объединений, связей, институциональных структур обуславливает ход дальнейшего развития мирового страхового рынка, отдельных его сегментов и определяет темпы развития региональных страховых рынков.

Страховой бизнес взаимодействует со всеми институтами в экономике и в обмен на страховые премии обеспечивает страховую защиту от неблагоприятных событий. В целом это лишь поддерживает экономический рост, не позволяя остановить бизнес-процессы в катастрофических ситуациях, минимизируя убытки от потерь. Одновременно формируемые страховыми компаниями страховые резервы служат источником инвестиций, направляемых ими в те сектора и сферы, которые принесут им наибольший доход. Поэтому страховые компании являются и одними из ведущих финансовых посредников на мировом уровне.

Всё это диктует необходимость понимания мирового страхового рынка, а также его сегментов, которые так отличаются между собой, и адекватного регулирования.

Источник: Журнал «Рынок Страхования»