Поведение потребителей на рынке любых услуг – сложнейший объект исследования маркетологов. Дело вдвойне усложняется, когда речь идет о таком непростом «товаре» как страхование. И не все в поведении можно исчерпывающе исследовать «количественно», объяснить при помощи статистических показателей. Гораздо важнее могут оказаться психологические тонкости. Анализу поведения потребителей страховых услуг с точки зрения психологии и посвящена наша статья.

Современный потребитель привык, что ему все время что-то предлагают, он избалован возможностью выбора. По данным статистики, житель мегаполиса ежедневно сталкивается в среднем с 300 (!) рекламными сообщениями. Помимо нашей воли реклама вызывает гамму чувств: интерес и любопытство, удивление и возмущение, раздражение и радость. Опытные специалисты знают, как профессионально затронуть струны потребительской души словом, цветом, звуком...

Потребитель в страхе

Маркетинг в страховании – особая деятельность, требующая понимания специфики восприятия этого сложного продукта. Попробуем провести небольшое расследование – в чем же психологические особенности «взаимоотношений» страховых услуг и их потребителей. Начнем, как полагается, с дедуктивного рассуждения: чем в принципе отличается восприятие товаров и услуг.

Многие бизнес-тренеры утверждают, что между продажей товаров и услуг нет принципиальной разницы – схема воздействия на покупателя примерно одна и та же. Но в сознании потребителя дело обстоит иначе: существуют явные различия в восприятии физического товара и нематериальной услуги. Одно дело - приобрести шампунь или купить лекарство, совсем другое - выбрать парикмахера или найти врача.

По оценкам экспертов, темпы развития сектора услуг в 2 раза быстрее производственной сферы. К тому же, спектр услуг с каждым годом становится все шире, а действия, которые можно назвать услугами, многочисленны и разнообразны, так же, как и объекты, на которые направлены эти действия. Если задуматься, услуги – это роскошь, область, доступная человеку, достигшему определенного уровня материального благополучия.

Часто используемое в социально-психологических исследованиях понятие «потребительского поведения» на самом деле – научная абстракция. В реальности есть просто поведение людей, в котором некоторые действия направлены на потребление товаров и услуг. Потребление – это социальный и культурный процесс приобретения символов, которые сами по себе не являются средством удовлетворения базовых потребностей. Это скорее способ показа части своего «Я» окружающим и самому себе: «Ты - это то, что ты ешь, носишь и водишь, ты - это то, что ты потребляешь» Эту известную фразу можно продолжить: «… ты – это и то, что и в какой компании ты страхуешь…».

Символом чего может быть страхование? Был проведен экспресс-опрос среди клиентов различных страховых компаний, в ходе которого им задавался этот вопрос. Полученные ответы, в том числе и довольно парадоксальные, можно условно разделить на группы, представленные на Схеме 1.

Для того чтобы лучше понять психологию поведения потребителя страховых услуг, интересно взглянуть на страхование через призму различных социально-психологических феноменов, которые так или иначе связаны с этой областью. Как мы смогли увидеть, предложенные символы страхования достаточно разнородны. Важно иметь в виду, что особенности восприятия страхования могут интерпретироваться на совершенно разных уровнях. В качестве иллюстрации такой психологической «многослойности» мы приведем примеры всех уровней: личностную черту и эмоциональное состояние (тревожность), групповой феномен (разделение ответственности), потребность (в безопасности) и переживание.

Беспокойные сердца

Тревожность как личностная черта проявляется в легком и частом возникновении состояний тревоги. Еще в 50-х годах XX столетия известный психолог Кэттелл сформулировал концепцию о двух видах тревожности: как состояния и как личностного свойства. Очевидно, что страхование не может повлиять на особенности характера человека, а вот его эмоциональные состояния зависят в том числе и от ситуационных факторов, к коим относится и наличие страхового полиса.

Тревога как состояние, или реактивная (ситуационная) тревожность, включает в себя: чувство напряжения, беспокойство, волнение, опасения, а также признаки активации вегетативной нервной системы. Очень высокая реактивная тревожность может вызывать нарушения внимания. К примеру, страх аварии существенно влияет на манеру вождения, и даже чрезмерная концентрация внимания на дороге может привести к росту напряжения и неадекватным действиям. Уровень реактивной тревожности меняется с течением времени в зависимости от того, насколько человек расценивает свое окружение как опасное или угрожающее.

Понятно, что страхование не изменяет внешнюю среду, а оказывает влияние именно на субъективную оценку угрозы. Что касается личностной тревожности, то здесь важна относительно устойчивая «склонность тревожиться» (то есть склонность воспринимать стрессогенные ситуации как опасные, угрожающие, реагировать на них состоянием тревоги). Очень высокая личностная тревожность может свидетельствовать о наличии невроза, вызывать эмоциональные срывы и психосоматические заболевания. Тут уж, конечно, страхованием не поможешь. Хотя не исключено, что богатые чудаки, страхующие не только все свое имущество, но и части тела, пытаются таким образом совладать со своими психопатическим наклонностями.

Как уйти от ответственности?

Само понятие ответственности очень прочно укоренилось в сознании обывателя. Одна из самых распространенных ассоциаций на это слово - «свобода». Именно в этой связи анализировал ответственность Маркс и многие другие философы. Ответственность подразумевает наш личный «ответ» за человека, предмет или ситуацию, признание того, что происходящее в нашей жизни мы делаем своими руками, все наши «выборы» зависят в конечном счете от нас самих.

В психологии ответственность, так же как и тревожность, рассматривается и как личностная черта, и как ситуативное проявление, функция. Диффузия ответственности как раз связана с ситуацией. Этот феномен возникает в группе, когда ответственность как бы рассеивается между людьми. Простой пример диффузии ответственности мы наблюдаем каждый день в метро: заходит бабушка с палочкой, все сидят и думают: «Почему я должен вставать? Пусть вот этот в джинсах уступит ей место…». Таким образом, когда ответственность перестает быть личной и распространяется на нескольких людей, человеку легче и проще жить.

Как отметили большинство опрошенных людей, застраховавших свою ответственность автовладельца, они гораздо комфортнее и увереннее чувствуют себя на дорогах, зная, что в случае чего не им отвечать за ДТП. Снятие с себя груза ответственности уменьшает тревожность и, следовательно, уровень стресса в целом.

Агенты личной безопасности

Безопасность – это базовая потребность человека. Обращение к страховым услугам – один из самых ярких примеров удовлетворения такой потребности. Вместе с тем, страхование является не физическим, а экономическим видом защиты.

Человек страхуется для удовлетворения своей потребности в безопасности, желая защитить свое благосостояние от воздействия возможных неблагоприятных факторов. Некоторые исследователи выделяют «Я-безопасность» и «Мы-безопасность». Последняя имеет глубокие корни в стадных инстинктах человека и его стремлении защищать свое племя, оберегать потомство.

Потребность в безопасности становится доминирующей в условиях социальной дезорганизации, радикальных общественных изменений, разрушающих привычные стереотипы поведения и сложившийся образ жизни. Но и эта ситуация противоречива: с одной стороны, человек обращается к услугам страховых компаний с целью обезопасить себя. Но в то же время в условиях российской нестабильности, страховые компании сами кажутся ему источником риска, как и другие утратившие доверие финансовые институты.

Тупик логики

Страхователь должен сопоставить такое малоприятное явление, как оплата страхового взноса с еще менее приятным событием - наступлением страхового случая. Осознание взаимозависимости таких негативных моментов влечет за собой переживание дискомфорта, которое известно в психологии под названием «когнитивный диссонанс». Автор теории когнитивного диссонанса Леон Фестингер описывал его как столкновение логически противоречивых знаний об одном и том же объекте или событии.

В нашем случае это противоречие проявляется при попытке оценить выгоду. С одной стороны, очевидны преимущества страхования, с другой – и при наступлении и при отсутствии страхового случая получается, что страхующийся проигрывает. А вот устранение чувства дискомфорта, возникающего при столкновении с противоречиями, у разных людей идет по-разному, но оно возможно только за счет изменения знаний и социальных установок. Четко осознавая разницу между двумя вида проигрыша, страхующийся человек предпочтет отказаться от определенной суммы денег в пользу страховщика в обмен на избежание последствий от наступления нежелательных событий.

Кроме того, человек, который ориентируется на западный образ жизни, может воспринимать страховые услуги как один из атрибутов «белого человека». Стремление к цивилизованной европейской жизни актуализирует не только его потребности в престиже и самоуважении (то есть мотивы, находящиеся на более высоком уровне иерархии потребностей), но и формирует определенные установки в сфере культуры отношений с социальными институтами. А это не только страхование, но и уплата налогов, участие в политических выборах, благотворительность и многое другое.

Страховые услуги приобретают особый смысл в период социальных изменений. С одной стороны, в ситуации социальной и экономической неопределенности и ростом психологической напряженности появляется ощущение, что вот-вот что-то должно произойти и соответственно желание это предотвратить, как-то застраховаться. Вместе с тем, страховые компании не могут обеспечить должный уровень стабильности, поскольку сами является социальными институтами и вплетены в постоянно меняющийся мир. Что еще раз подтверждает, что это особый вид услуг – ведь, к примеру, стричься, лечиться и учиться люди будут всегда, независимо от кризисов.

Покупка услуги – дело тонкое

Как выяснил Джек Брем, который вслед за Фестингером исследовал феномен когнитивного диссонанса, в процессе принятия решения при выборе из нескольких возможностей человек испытывает дискомфорт, так как всегда хочет иметь в запасе больше одной альтернативы. В результате своих экспериментов Брем обнаружил, что когда выбор из ряда возможностей уже осуществлен, он начинает казаться нам более правильным и предпочтительным, чем раньше, а отвергнутые возможности мы стремимся «обесценить».

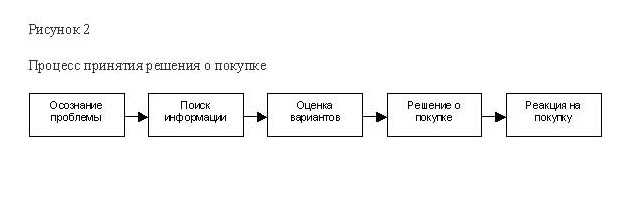

Схема процесса принятия решения потребителем о покупке представлена на Схеме 2. Как правило, принятие решения по услуге оказывается более сложным и оценивается как более значимое, чем когда речь идет о выборе товара. Немаловажным является факт «необратимости» услуги – ведь в процессе ее оказания осуществляется воздействие, результаты которого не всегда можно предвидеть и исправить. Примеров масса: плохо сделанная операция, непрофессионально проведенная психотерапия, отдых, испорченный плохим сервисом и т.д.

Специфика рынка услуг состоит в том, что качество их оказания очень сложно предугадать заранее. Любопытно, что российский потребитель при выборе услуг ориентируется не на рекламу, не на статус компании и созданный ею имидж, а прежде всего на «человеческую составляющую». Как показывают исследования, образ услуги прежде всего ассоциируется с ее носителем, конкретным сотрудником, который ее оказывает. А на вопрос, что является критерием при выборе страховой компании, подавляющее большинство респондентов уверенно ответило, что главный аргумент в этом вопросе – наличие личных связей и знакомств среди страховщиков, особенно в управленческих кругах. Возможность позвонить в нужный момент и сказать: «Привет! Я тут в такую историю попал…» и уверенность в том, что на следующий день вся (пусть и не самая крупная) фирма, управляемая приятелем или родственником будет «на ушах стоять», чтобы в срочном порядке осуществить страховые выплаты, - важнее любого громкого имени и гарантий качества.

И на самом деле речь здесь идет о доверии – именно этого на рынке страхования сейчас не хватает. Специфика менталитета русского человека такова, что он готов доверять человеку, а не брэнду. В этом смысле процесс потребления страховых услуг в чем-то похож на поведение избирателей на выборах, когда выбираются все-таки не политические партии, а конкретные личности. Обычно мы обращаемся к знакомым, когда речь идет о чем-то важном и щепетильном, особенно если это делается от осознания значимости дела.

Если продолжить сравнение услуг и товаров, подходит пример с мобильной связью. Изначально являясь атрибутом нового русского, мобильный телефон очень скоро из материального объекта роскоши превратился в средство, в предмет роскоши человеческого общения. Это подчеркивает гибкость границы между товаром и услугой. Сначала телефон был больше товаром, теперь это услуги мобильной связи, и после закрепления на рынке функциональных позиций возвращается атрибутика. Снова потребляются символы – аксессуары, брэнды и их смыслы.

А вот как только появляется элемент «принудиловки», а тем более - всеобщности, ситуация коренным образом меняется. С введением обязательного страхования автогражданской ответственности настроения среди потребителей этого вида услуг резко поменялись. Во-первых, на фоне недоверия к страховым компаниям, возрастает страх того, что они не справятся, не смогут обеспечить должный уровень качества оказания услуг при таком количестве происшествий. Во-вторых, страхование теряет статус элитарности и, становясь массовым, не имеет оттенка желаемой цивилизованности.